Mateusz Benedyk wspominał niedawno o tzw. CAC (collective action clauses). Są to klauzule, które umożliwiają zmuszenie niepokornych do zaakceptowania wymiany posiadanych obligacji na nowe, dające dużo niższą stopę zwrotu, przez co ma się dokonać restrukturyzacja greckiego długu. Klauzule te zostały wprowadzone retroaktywnie do tej części greckich obligacji, która została wyemitowana na prawie greckim (Ok. 10% obligacji wyemitowana jest na tzw. prawie angielskim, te zawierały CAC od początku, ale z drugiej strony trudniej jest przy nich majstrować greckiemu rządowi – o czym poczytać można tutaj. Dlatego też minister Venizelos jest obecnie zmuszony do emisji nowych obligacji wyłącznie na prawie angielskim – inaczej nikt nie ufałby ich uhonorowaniu w przyszłości).

Słowem kluczem, w opisie machlojek przy greckich obligacjach, jest „retroaktywność”, od łacińskiego „retro” – „wstecz”, jak w zdaniu „prawo najwyraźniej działa czasem wstecz”, oraz „aktywnie”, jak w zdaniu „aktywnie łamiemy zasadę pacta sunt servanda.”

Wprowadzenie takiej klauzuli nie oznacza jeszcze, że zostanie ona wykorzystana. Być może oszczędności, wynikające z dobrowolnego uczestnictwa w programie PSI, wystarczą dla wypełnienia umowy pomiędzy Grecją a Troiką (Zero Hedge przedstawia ładne drzewko decyzyjne o kolejności postępowania Greków w zależności od tego jak dużo posiadaczy obligacji wejdzie do PSI dobrowolnie).

Jednak jeżeli CAC zostanie wykorzystana, to według specjalistów od prawa regulującego instrumenty pochodne, będzie to oznaczało tzw. zdarzenie kredytowe, a więc będzie stanowiło podstawę do wypłacenia „odszkodowań” z tytułu CDSów – ubezpieczeń na niewypłacalność państwa. (O szczegółach można poczytać sobie tutaj, strona 16)

Jednak Troika dała dodatkową przesłankę do uruchomienia CDSów przez ISDA, Międzynarodowe Stowarzyszenie Swapów i Instrumentów Pochodnych. Otóż w ramach układania się z Grekami dokonała wcześniejszego swapu obligacji posiadanych przez EBC na inne obligacje. Celem tego zabiegu było zabezpieczenie obligacji posiadanych przez EBC przed przegłosowanym haircutem. Sektor prywatny miał wziąć na siebie całość obciążenia, a EBC jeszcze na tym zarobić i zyski przekazać do budżetów krajów członkowskich, ze szczególnym uwzględnieniem Grecji. Taka pomoc, w przeciwieństwie do bezpośredniego skupu obligacji przez EBC, jest legalna. Jednak manewr ten doprowadził do stworzenie w praktyce transzy obligacji, które mają priorytet w płatnościach nad pozostałymi obligacjami. A jak mówią regulacje ISDA, jest to tzw. subordynacja, która także stanowi o zdarzeniu kredytowym i wypłacie CDSów (po szczegóły odsyłam ponownie do powyższego pliku, strony 21-23. Tu warto tylko zauważyć, że priorytet mogą mieć niektóre instytucje międzynarodowe takie jak MFW czy Bank Światowy i nie uruchamia to CDSów. Nie powinno to raczej dotyczyć EBC, ale sytuacja jest niepewna – to dopiero drugi raz w historii kiedy ISDA będzie miała okazję decydować o uruchomieniu CDSów na obligacje państwowe, pierwszą stanowił przypadek Ekwadoru w 2008 roku).

ISDA ma udzielić odpowiedzi już jutro. Żeby im sprawy nie ułatwiać, Bloomberg podał, że według nieoficjalnych pogłosek nie tylko EBC ma dostać transze obligacji na preferencyjnych warunkach, ale dołączy do niego Europejski Bank Inwestycyjny. Źródła podają też, że EBI nie posiada wcale dużo greckich obligacji, co oznacza, że albo kryje się za tym jakaś mroczna tajemnica – o której jeszcze mam nadzieję usłyszymy – albo Troika postanowiła bezinteresownie dokopać sektorowi prywatnemu i ponownie podkreślić, że w tych negocjacjach uczestniczą równi i równiejsi.

Jakie konsekwencje miałoby uruchomienie CDSów? Niektórzy obawiają się, że mogłoby ono pociągnąć w dół banki, które CDSy wystawiały. Jednak szacuje się, że ekspozycja na greckie CDSy to skromne 3.2 miliarda dolarów, co przy 200 miliardach euro ekspozycji sektora prywatnego na obligacje greckie i ich planowanym obcięciu o 3/4 nie wydaje się wielką liczbą.

Po drugie, uruchomienie CDSów będzie dobrym znakiem dla ich znaczenia jako narzędzia do zabezpieczania się przed ryzykiem. Wokół CDSów na obligacje państwowe nieustannie toczą się dyskusje dotyczące ich sensowności. Brak wypłaty ze względu na jakieś formalne sztuczki nie przysłużyłby się ich obrońcom, a ich utrata oznacza de facto wyższe ryzyko na obligacjach, a więc niższe ceny i wyższe stopy zwrotu.

Po trzecie, jak zwraca uwagę Sober Look, rynek już spodziewa się wypłaty CDSów. Ich cena urosła bez wzrostu stóp zwrotu z obligacji. Zwykle CDSy rosną razem ze stopami zwrotu – wyższe ryzyko sprawia, że rośnie popyt na CDSy, a spada na obligacje. Jeżeli CDSy poszły w górę bez ruchu na obligacjach oznacza to, że rynek uważa, że stały się bardziej wartościowe niezależnie od jakości obligacji. A to silnie sugeruje przewidywanie ich wypłaty w gotówce.

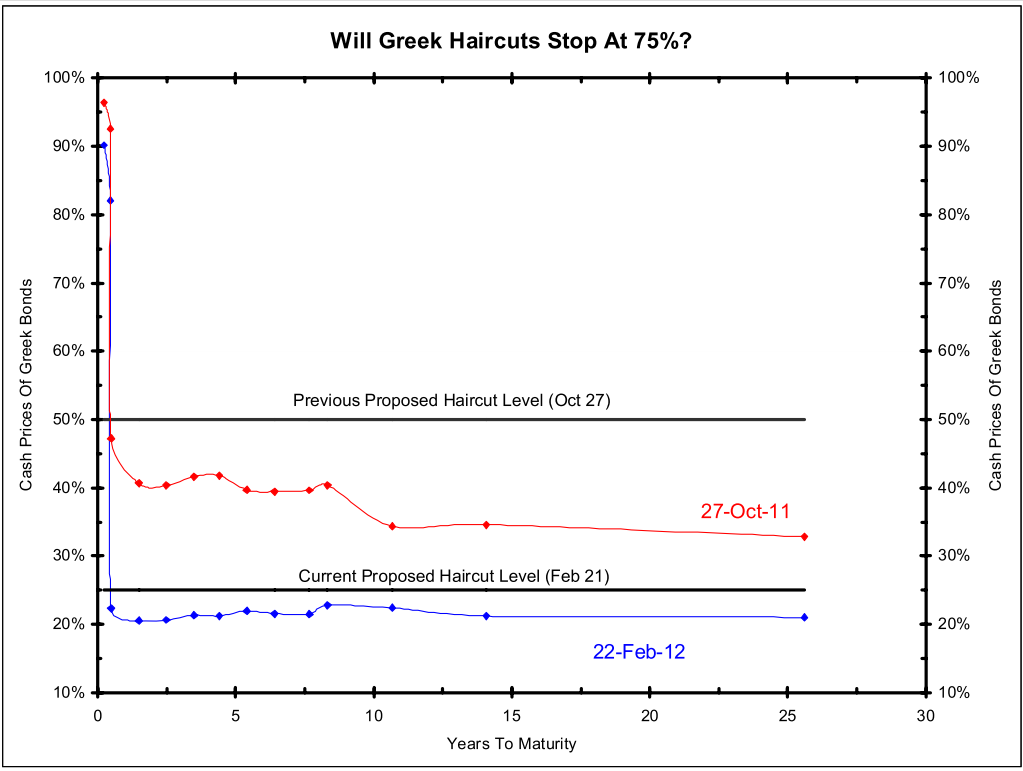

Z drugiej zaś strony ich wycena pokazuje, że rynek zdyskontował mniej więcej uzgodnione 75% utraty wartości obligacji. Czy jednak wierzymy, że to koniec zabawy w dalsze przycinanie? (w końcu zaczęło się od skromnych 10%)

Barry Ritholtz nie wierzy i przedstawia taki oto wykres:

A dla lubiących prawdziwie elektryzujące szczegóły jeszcze jedna kwestia: metoda, jaką ISDA uruchamia CDSy, może dużo namieszać. Dokonują oni bowiem aukcji, na której upłynnia się „zbankrutowane” obligacje po zdarzeniu kredytowym. Ich cena staje się wyznacznikiem wypłaty CDSa – wypłaca się tyle, ile wynosi różnica między wartością „zdrowej” obligacji, a kwotą uzyskaną w czasie aukcji. Jednak co się stanie, jeśli na aukcję nie trafią już stare obligacje, a przeswapowane za nie nowe, które w swojej „zdrowej” postaci będą dużo tańsze od starych? Jak twierdzi FT/Alphaville, będzie to oznaczało wypłatę dużo niższego odszkodowania.

Nierówne traktowanie podmiotów prywatnych i publicznych oraz prawne przepychanki nie wróżą najlepiej unijnym finansom. W razie problemów z kolejnymi państwami strefy euro będą one stanowiły precedens, wskazujący, że nie należy tanio sprzedawać skóry europejskim biurokratom. Doprowadzi to przypuszczalnie do dalszego wzrostu kosztów finansowania zadłużenia. W długim okresie może to cieszyć – wróży bowiem mniejsze deficyty. W krótkim wywoła niestety wiele krzywd i niesprawiedliwości, których można by uniknąć poprzez proste bankructwo i długotrwałą redukcję wydatków.

Follow

Follow

Dodaj komentarz