Wyjątkowo ciepła zima sprawiła, że światowa koniunktura gospodarcza mogła wzrosnąć nieco ponad oczekiwania największych niedźwiedzi (inni zauważają, że ostatnio oczekiwania systematycznie rozmijają się z rzeczywistością na niekorzyść rzeczywistości). To także dzięki temu politycy mogli odtrąbić sukces programów stymulacyjnych – nie tylko w Europie, ale też w Stanach Zjednoczonych. Cóż, te „dobre czasy” już za nami.

Domek z kart (patrz obrazek poniżej), który pracowicie usiłują budować z pustego pieniądza europejscy biurokraci, znów zaczyna się sypać (a właściwie jego upadek znów zaczyna być wyraźnie widoczny).

Najbardziej chyba spektakularnym przykładem sukcesu à rebours jest przypadek Hiszpanii, której nawet zawzięte pompowanie przez EBC drukowanych przez tamtejszy rząd obligacji (carry trade) niewiele pomogło. Bezrobocie (uwzględniające sezonowość) sięga tam już według danych rządowych 23,6% w pierwszym kwartale 2012r. (w czwartym kwartale 2011r. wyniosło 23,1%). Według źródeł w Barclays Capital w 2013r. ma osiągnąć nawet 26%. Co nastraja szczególnie mało optymistycznie, to liczba młodych bezrobotnych i systematycznie spadające zatrudnienie w przemyśle:

I jeszcze wykres Reutersa (za ZH):

Nie dziwi, że Standard & Poor’s obniżył ocenę hiszpańskiego długoterminowego długu z A do BBB+ (krótkoterminowego spadła z A-1 do A-2), skoro kraj ten nie będzie wkrótce w stanie sfinansować potrzeb pożyczkowych, służących głównie sfinansowaniu poprzednich potrzeb pożyczkowych. Analitycy Morgan Stanley oceniają wysokość tych brakujących środków na 50 miliardów euro. Elaine Lin, analityk MS twierdzi, że w najgorszym razie kwota ta może urosnąć do 160 miliardów euro.

Na pierwszy rzut oka sytuację Hiszpanii pogarsza (czyli, wziąwszy pod uwagę szkodliwość dalszego utrzymania tej finansowej maskarady, polepsza) upór Niemiec, których przedstawiciele – jak choćby szef Bundesbanku Jens Weidmann – coraz częściej i z coraz większym uporem wyrażają swój sprzeciw wobec opłacania kolejnych dłużników niepotrafiących sobie poradzić z takimi trudnymi pojęciami jak oszczędność, gospodarność czy zarządzanie finansami.

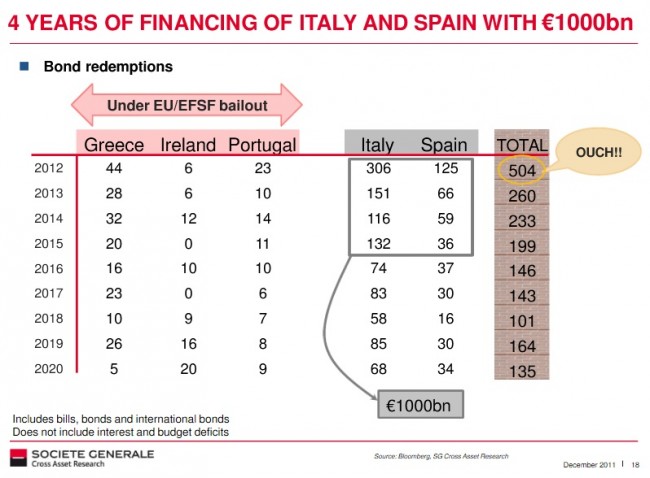

W podobnych tarapatach jak Hiszpania mogą się już wkrótce znaleźć Włochy – twierdzą eksperci Credit Suisse – przy czym uważają oni, że akurat mieszkańcom Półwyspu Iberyjskiego, w przeciwieństwie do ich kolegów ze wschodu, przez 2012r. uda się jeszcze wyjść z opałów. Wszystko dlatego, że – „niestety” – spada wiarygodność banków, które korzystają z programów LTRO, dlatego takie banki jak włoski UniCredit – CS podaje tu przykład jednego z dyrektorów banku odżegnujących się od topienia środków we włoskich obligacjach – będą z nich korzystać raczej niechętnie, mimo olbrzymich potrzeb.

Pomijając cały absurd wstrzykiwania kolejnych pożyczek LTRO w gospodarkę, analitycy CS martwią się więc raczej o to, czy programy te będą w przyszłości skuteczne, jeśli, co uważają za prawdopodobne, będą one piętnować korzystające z nich banki. Inna sprawa, to na ile jest to słabo zawoalowana sugestia skierowana do EBC lub EMS, aby okryć te programy większą tajemnicą, pozwalającą instytucjom kredytowym brać darmowe pieniądze z dodruku incognito (pst! trochę z innej beczki, ale spójrzcie tutaj!) i przeznaczać je na zakup obligacji zagrożonych państw tym razem już bez żadnego odium długofalowego szaleństwa takiej „praktyki biznesowej”.

Włoskie banki otrzymały jak widać na drugim z powyższych wykresów (za FT/A) znaczną pomoc, która przyniosła skutki cokolwiek marne:

Zresztą w Hiszpanii pod tym względem też nie jest najlepiej, skoro wycena aż 8 z 10 największych akcji na tamtejszej giełdzie plasuje je poniżej wartości likwidacyjnej (ten i inne problemy podaje Shedlock):

Tymczasem w Wielkiej Brytanii mamy powrót recesji (spadek PKB o 0,2% w Q1 tego roku, o 0,3% w Q4 roku 2011, zmniejszenie produkcji o 3% w okresie pomiędzy tymi kwartałami). Zabawnie brzmią na tym tle słowa Chrisa Williamsona z firmy Markit, który stwierdził (cytat za FT/A):

The danger is that these gloomy data deliver a fatal blow to the fragile revival of consumer and business confidence seen so far this year, harming the recovery and even sending the country back into a real recession.

Innymi słowy, Williamson wyraża obawę, że recesja może doprowadzić nawet – w ostateczności – do prawdziwej recesji. Well, Anne, this theory of yours seems to have hit the nail on the head!

Oto bowiem Andrew Smith, główny ekonomista KPMG zauważa:

But worse, output remains broadly unchanged from its level in the third quarter of 2010 and, four years on from its pre-recession peak is still some 4 per cent down – making this slump longer than the 1930s Depression.

Oto stosowny wykres:

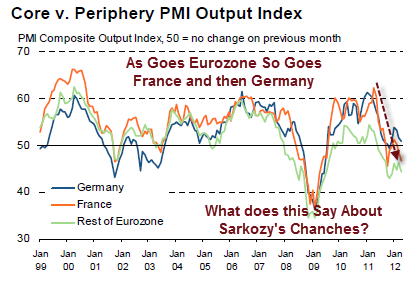

Pominąwszy nawet drobne i spodziewane wydarzenia, takie jak przebicie oczekiwań co do spadku PKB Grecji (pamiętają Państwo jeszcze, że zgodnie z umową z Troiką grecki PKB ma w 2013r. wzrosnąć?) z 4,75% do 5% i paniczne ataki Greków na szarą strefę, która prawdopodobnie ratuje ten kraj przed kompletną zapaścią gospodarczą, obserwujemy na rynku dane wprost katastrofalne. Oto w Europie indeks wytwórczości PMI (dane z Markit) spadł najniżej od 34 miesięcy (spadek do 46 punktów z 47,7 w marcu). Co ciekawsze, podobny spadek dotyczy gospodarki niemieckiej – najniższy indeks od 33 miesięcy (wykres za Shedlockiem).

Tymczasem urzędnicy Unii Europejskiej, reagując na tę sytuację gospodarczą jak to tylko porządna biurokracja potrafi, zaproponowali zwiększenie swojego budżetu o całe 6,8%. Politycy ostro zaatakowali za to UE, niewdzięcznie zapomniawszy o ogromnym poświęceniu, z jakim Unia bezwzględnie tnie koszty swojej administracji. Oto przecież, jak zauważa Paweł Świdlicki z Open Europe, spośród 40775 urzędników, w 2013r. UE zwolni (netto) aż 6 z nich! Znacząco spadną też, zgodnie z deklaracjami urzedników, wydatki na administrację unijną – ich wzrost ma wynieść zaledwie 3,2%. Zostawmy jednak Unię Europejską, bowiem produktywność jej inicjatyw nie może budzić żadnych wątpliwości. Spójrzmy dalej, poza nasze poletko:

Słynny inwestor Marc Faber przewiduje, że wzrost gospodarczy w Chinach spadnie do 3%. Jakkolwiek zagrożona byłaby pozycja gospodarcza ChRL, w jeszcze gorszych tarapatach znajduje się Australia, która postawiła wszystko na jedną kartę: rosnące w nieskończoność ceny (skąd my to znamy?) surowców, które będzie mogła w nieskończoność sprzedawać drukującym pieniądze w nieskończoność Chinom.

Ale po kolei.

Bloger Trystero jakiś czas temu rozpoznał Chiny jako największego światowego drukarza. Dzięki temu drukowi Chiny mogą pozwolić sobie na rozpędzenie gospodarek własnej i australijskiej do bańkowych poziomów. FT/A opublikował na ten temat notkę, w której zwraca uwagę, że w Australii mamy do czynienia z kredytowym boomem opartym na finansowaniu australijskich kopalni z boomu chińskiego. Skutkiem jest piramidalna bańka spekulacyjna, która lada chwila może pęknąć.

Czego FT/A raczej nie dostrzega, to przełożenie tej relacji na związek Chin z innym sporym podmiotem gospodarczym: Apple.

Zwróćmy uwagę, że Apple ma na tyle silne notowania, że wciąż słyszy się (patrz tutaj) o wykluczaniu tej firmy z notowań indeksów spółek ze względu na wyniki tak dobre, że zaburzają oceny całego rynku. Wartość Apple wg części analityków ma już za chwilę (w 2014r.) przekroczyć poziom biliona dolarów, z wyceną 1000USD za akcję. Tymczasem, jak prześmiewczo wytyka ZeroHedge, model biznesowy Apple można będzie wkrótce – wobec przynajmniej deklaratywnej chęci zerwania „krępującej” tę firmę więzi z konsumentem amerykańskim – sprowadzić do zależności od Chin właśnie: Apple będzie produkowało swój sprzęt w Foxconn, w Chinach też kompletowało, potem tam sprzedawało z narzutem odpowiednim, aby na tym zarobić. I tylko czekać, aż Foxconn wymyśli, że może sam konkurować z Applem (patenty są w tym kraju traktowane co najwyżej po macoszemu). Lub nawet lepiej: Foxconn będzie produkował sam dla siebie i sam sobie sprzedawał – za pieniądze wydrukowane przez siebie na drukarkach Foxconnu.

Żarty żartami, ale nawet pomijając faktyczną sytuację Apple’a, która wcale nie musi być tak zła, jak to przedstawia ZeroHedge, to nadal jest to firma mocno zależna od sytuacji w Chinach (jak i inne firmy IT). Jeśli (gdy) tam pęknie bańka, można będzie się spodziewać bardzo mocnego uderzenia w gospodarkę amerykańską. Zgodnie z oficjalnymi danymi, w pierwszym kwartale tego roku PKB wyniosło 2,2% (spadek z 3% w poprzednim kwartale). Shedlock twierdzi jednak (powołując się na Ricka Davisa z Consumer Metric Institute), że ten wzrost w ujęciu realnym (obliczony przy użyciu bardziej realistycznego deflatora, biorącego pod uwagę np. wzrosty cen paliw na stacjach) jest niemal zerowy (0,08%), podczas gdy realny dochód rozporządzalny per capita skurczyłby się o 0,27%.

Nawet jeśli uznamy, że PKB jednak wzrosło, to jeden rzut oka na ostatni wykres rozwieje wszystkie nasze wątpliwości:

Na jeden miliard dolarów „wyprodukowanego” dzięki programom stymulacji rynku PKB przypada nieco ponad 2,5 miliarda dodatkowego długu. To się nazywa skuteczność!

Wszystkie te wieści nie nastrajają zbyt optymistycznie. Pozostaje jedynie trzymać kciuki za to, aby czekające nas tytułowe kłopoty nie skończyły się – wskutek wytrwałego demolowania systemu gospodarczego prywatnej własności przez drukujących i pożyczających centralnych planistów – permanentnym kryzysem w stylu japońskim.

Follow

Follow