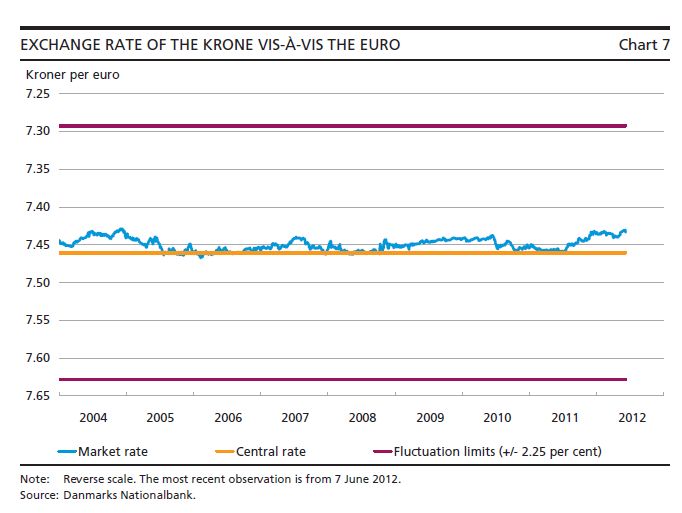

Dania to względnie nieduży kraj, ale w związku z ostatnimi decyzjami tamtejszego banku centralnego warto mu się odrobinę przyjrzeć. W Danii funkcjonuje specyficzny system monetarny. Chociaż Duńczycy zachowali własną walutę, to jej wartość jest ściśle powiązana z wartością euro. Dania jest członkiem europejskiego mechanizmu kursów walutowych (ERM II), co oznacza, że wartość duńskiej korony może wahać się wokół wyznaczonego kursu euro tylko w ściśle zakreślonych granicach. Zazwyczaj waluty członków ERM mogą wahać się do 15% wokół przyjętego kursu. W przypadku Danii jest to jednak jedynie +/- 2,25%. W rzeczywistości aktywna polityka duńskiego banku centralnego sprawia, że wahania te są jeszcze mniejsze, co przedstawiono na poniższym wykresie, zaczerpniętym z niedawnego raportu Danmarks Nationalbank (DN).

Jak widzimy, korona prawie cały czas jest lekko silniejsza od ustalonego kursu, przy czym w ostatnich miesiącach odchylenie to powiększało się. Dlatego też w poprzednim tygodniu postanowiono obniżyć stopy procentowe, chcąc osłabić chęć do kupowania denominowanych w koronach aktywów. Co ciekawe, doprowadziło to dość kuriozalnej sytuacji — środki zdeponowane przez banki na rachunkach w DN będą teraz oprocentowane na -0,2% (chociaż można by argumentować, że Duńczykom nieobce są ujemne wartości). Na koniec czerwca 2012 r. duńskie instytucje finansowe posiadały certyfikaty depozytowe (obecnie ujemnie oprocentowane) na sumę 188,1 mld koron (cały bilans DN to z kolei 576,3 mld koron, z kolei pożyczki DN dla duńskich banków to jedynie 22,2 mld koron). Co prawda pożyczanie środków z DN ciągle wiąże się z dodatnią stopą procentową w wysokości 0,2%, jednak pierwszy krok w stronę ujemnych odsetek został postawiony. Można jeszcze dodać, że ujemnie oprocentowane są już dwuletnie obligacje duńskiego rządu, a dziesięcioletnie przynoszą mniej więcej tak samo niski zwrot jak niemieckie.

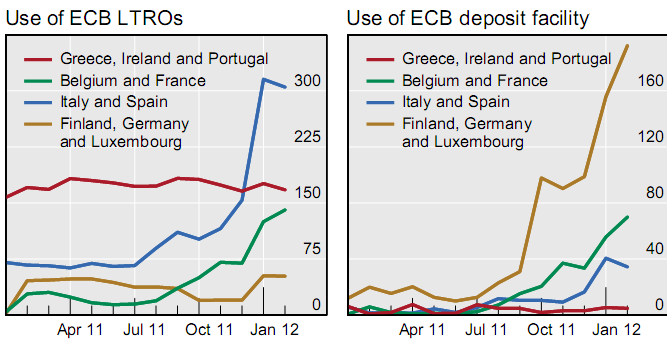

Stopy procentowe w ubiegłym tygodniu obniżył także EBC, ale tutaj depozyty są obecnie oprocentowane na poziomie 0%. Wścibscy dziennikarze „FT Alphaville” dopytywali się, czy prezes Draghi nie ma przypadkiem zamiaru wprowadzić polityki ujemnych stóp procentowych, jednak uzyskali odpowiedź, że jak na razie zarząd EBC takiej możliwości nie rozważał. Poprzedni tydzień w ogóle obfitował w wyjątkową aktywność centralnych bankierów — m.in. Bank Anglii ogłosił skup kolejnych obligacji brytyjskiego rządu (na kwotę 50 mld funtów), a na obniżkę stóp procentowych zdecydowali się także chińscy monetarni planiści.

Jak na razie wydaje się zatem, że okres nadzwyczajnych środków polityki pieniężnej (czyli jej ciągłego luzowania) nie ma końca. Nie zdziwiłbym się zatem, gdyby duńskie doświadczenia z ujemnym oprocentowaniem wykorzystały wkrótce władze większych banków centralnych.

Follow

Follow