Kryzys Blog wyraźnie przycichł w ostatnich miesiącach. Czytelnicy mogliby zatem pomyśleć, że oznacza to koniec kryzysu jako takiego. Wydaje się, że byłby to wniosek przedwczesny. Choć Europejski Bank Centralny siedzi sobie cichutko i nie prowadzi aktywnej polityki, choć rentowności obligacji hiszpańskich, portugalskich, włoskich czy greckich spadają, to jednak na ogłoszenie końca kryzysu trzeba chyba jeszcze poczekać, przynajmniej gdzieniegdzie. W związku z końcem roku i długą nieobecnością w blogosferze chciałbym przedstawić moje subiektywne oceny sytuacji na najważniejszych gospodarczych arenach analizowanych na tym blogu: w Stanach Zjednoczonych, w Wielkiej Brytanii, w strefie euro. Jako że o kryzysie i recesji sporo mówi się ostatnio w Polsce, to o naszym kraju także postaram się wspomnieć.

Jak wyjść z kryzysu? Teoria ekonomii podpowiada nam kilka rozwiązań: zatrzymać ekspansję kredytową, by nie podtrzymywać życia błędnych inwestycji; zmniejszyć wydatki publiczne, by nie konkurować o zasoby z sektorem prywatnym i pozwolić na spadek cen tychże zasobów; przyznać prymat prywatnej wycenie czynników produkcji, czyli prywatyzować, deregulować (zwłaszcza rynek pracy), zmniejszać obciążenia fiskalne. Jak pokazał przykład Estonii, zastosowanie części tych recept sprawdza się świetnie i szybko prowadzi do gospodarczego ożywienia. Dlatego też przy mojej analizie będę koncentrował się w miarę możliwości na zmianach w polityce pieniężnej, fiskalnej oraz na reformach strukturalnych. Najwięcej ostatnio dzieje się chyba w Stanach Zjednoczonych, dlatego też zacznijmy od tego kraju.

Stany Zjednoczone

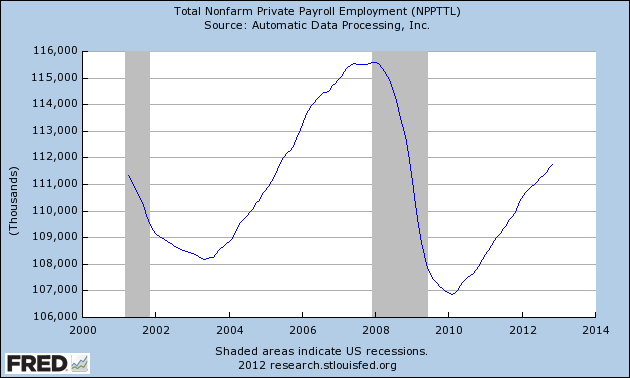

Gospodarka USA w przeciwieństwie do gospodarki strefy euro wykazuje pozytywne tendencje podstawowych wskaźników makroekonomicznych. Dynamika PKB utrzymuje się ciągle na plusie, a zatrudnienie w prywatnym sektorze stabilnie rośnie od początku 2010 r.

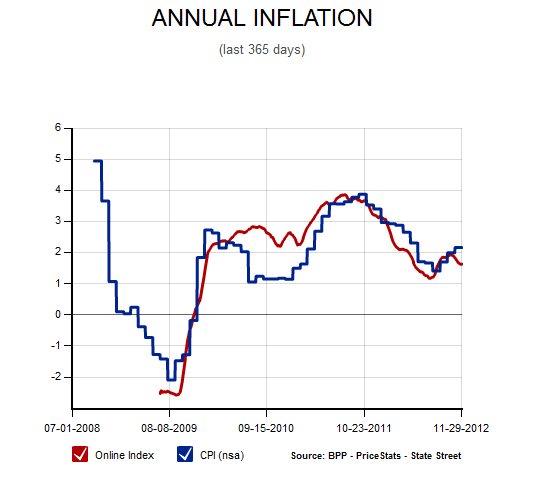

Przez ponad rok Rezerwa Federalna obserwowała sytuację i jedynie utrzymywała bazę monetarną na w miarę niezmienionym poziomie. O dziwo, pod koniec mijającego roku zdecydowała się na kolejną rundę ilościowego luzowania. [UPDATE: Fed skupuje w ramach obecnego luzowania ilościowego MBSy, a nie obligacje rządowe — MB] Jeśli zapowiedzi Fedu się sprawdzą, to amerykański bank centralny kupi w przyszłym roku praktycznie cały nowo wyemitowany dług amerykańskiego skarbu państwa. Będziemy więc chyba mieć do czynienia z monetyzacją długu na skalę brytyjską. Tak silna interwencja monetarna nie wydaje się zbyt uzasadniona, nawet jeśli spojrzelibyśmy na ten proces z punktu widzenia ekonomii głównego nurtu — wzrost gospodarczy jest w miarę stabilny, inflacja waha się w przedziale 1-2% rocznie, zarówno według rządowych statystyk, jak i tych alternatywnych.

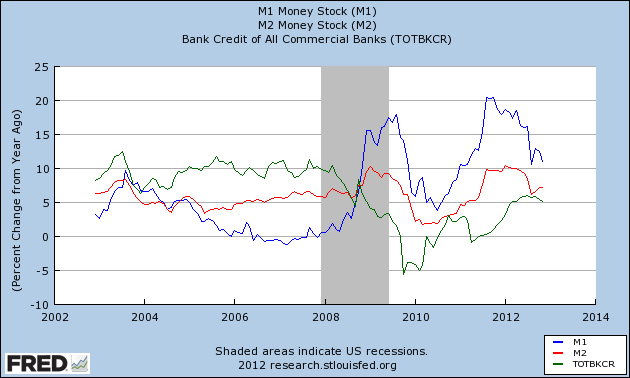

Kolejnym czynnikiem, który powinien skłaniać do ostrożności w prowadzeniu ekspansywnej polityki pieniężnej, jest silny wzrost podaży pieniądza i dodatnia od początków 2011 r. dynamika akcji kredytowej. M1 nie rośnie od dwóch lat wolniej niż 10% rok do roku, wzrost M2 nie spada poniżej 5%, co jest w XXI w. tempem pokaźnym jak na warunki amerykańskie.

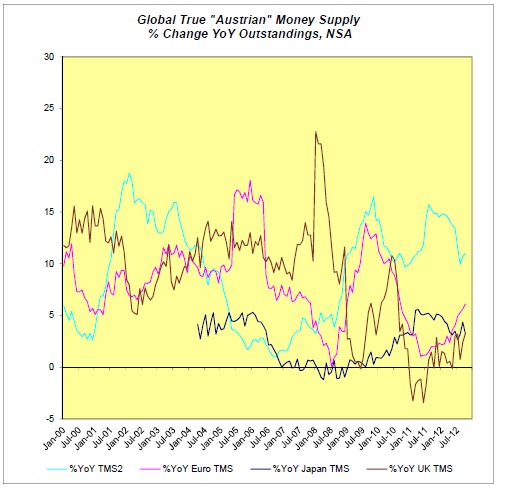

Alternatywna, austriacka miara podaży pieniądza także pokazuje wyraźne wzrosty (wskaźnik amerykański to TMS2), zwłaszcza w porównaniu ze strefą euro, Japonią czy Wielką Brytanią.

Do czego może zatem doprowadzić polityka Bernankego? Tłoczenie kolejnych pieniędzy do systemu bankowego, który poszerza akcję kredytową, może skończyć się oczywiście niekontrolowanym wzrostem podaży pieniądza i wysoką inflacją. Chociaż głosy o czyhającej inflacji słychać od początku kryzysu przy kolejnych rundach luzowania polityki pieniężnej w USA, to tym razem istnieje ważny czynnik — dodatnia akcja kredytowa — którego nie było przy poprzednich interwencjach. To sprawia, że inflacyjne obawy są bardziej uzasadnione.

Podsumowując, wydaje się, że Stany weszły już w kolejny cykl koniunkturalny z nową ekspansją kredytową i one akurat kryzys mają za sobą. Zamiast polityki likwidacji błędnych inwestycji zdecydowały się raczej na dalsze lata życia w kredytowej i fiskalnej krainie iluzji. Silna stymulacja monetarna może nawet sprawić, że tzw. fiskalny klif, czyli szeroko zakrojone podwyżki podatków przy zamrożeniu wydatków federalnych, nie będzie miał silnego wpływu na kondycję amerykańskiej gospodarki. W dłuższym okresie trzeba jednak pamiętać, że wzrost gospodarczy w USA to obecnie przede wszystkim efekt pieniężnych manipulacji Bernankego, a nie jakiś sygnał wyjątkowego gospodarczego zdrowia Ameryki.

Follow

Follow