Śledzenie zmagań Grecji z Troiką – jak niezbyt sympatycznie nazywa się triumwirat Komisji Europejskiej, Europejskiego Banku Centralnego i Międzynarodowego Funduszu Walutowego – robi się zabawne.

Aby dostrzec absurd całej sytuacji najlepiej popatrzeć na doniesienia chronologicznie:

4 lutego, 21:42

Co prawda do wypłaty 14,5 miliarda euro z greckich obligacji pozostało jeszcze półtora miesiąca, jednak Grecji pozostał tylko jeden dzień, by dobić targu z wierzycielami! Przynajmniej tak twierdzi grecki minister finansów Evangelos Venizelos, który chce uniknąć „wepchnięcia kraju w chaotyczne bankructwo”. Chciałby to jednak osiągnąć bez cięć w płacach i innych świadczeniach.

Co gorsza (szczególnie dla Troiki) chciałby też, żeby Europejski Bank Centralny solidarnie wziął na siebie siedemdziesięcioprocentową stratę na greckich obligacjach, tak samo jak wierzyciele z sektora prywatnego. EBC nie zamierzał nic takiego robić, w czym popierają go Niemcy. Jak trafnie zauważył jeden z komentatorów – okazuje się, że wszystkie zwierzątka w UE są równe, tylko że niektóre są równiejsze od innych.

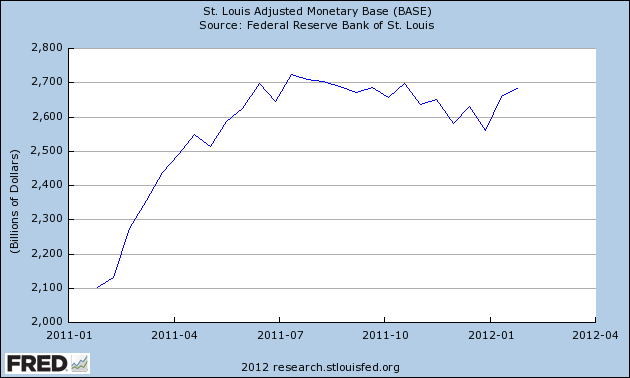

[Ach to przywiązanie do standardowych zasad rachunkowości. Dla nas to żadne zaskoczenie, czekamy aż ktoś wreszcie skończy z tą fikcją i przyzna, że banki centralne to inny gatunek zwierząt niż pozostali gracze na rynku kapitałowym.]

5 lutego 00:38

Jean-Claude Juncker, przewodniczący specgrupy ministrów finansów strefy euro: Nie, nie i jeszcze raz nie. Wy nie robicie reform, my zabieramy zabawki i idziemy do domu. Spotkania nie będzie!

Venizelos odpowiada: Ale jak to? Rozmowy muszą zamknąć się do niedzielnego wieczoru! Inaczej nastąpi Armagedon! Armagedon, powiadamy wam!

Ministrowie: Jak tak, to będzie bankructwo. I nawet nie wspominajcie o przycinaniu czegoś na obligacjach posiadanych przez EBC! Cieszcie się, że łaskawie pozwalamy wam przyciąć na sektorze prywatnym!

Jak powiedział anonimowy przedstawiciel ministrów strefy euro o greckich negocjacjach: „Oni myślą, że my myślimy, że nie można pomyśleć o niewyobrażalnym! Powinni to jeszcze raz przemyśleć”.

5 lutego, 12:52

Premier Papademos między młotem a kowadłem: „Przeprowadziliśmy nadludzkie negocjacje” (We have carried out superhuman negotiations – wersja angielska lepiej oddaje dramaturgię). „Teraz potrzebujemy pomocy liderów naszych partii politycznych”.

Liderzy partii politycznych odpowiadają: Chyba żartujesz. Wybory są już w kwietniu. Nie przejmuj się, wymyślisz coś.

5 lutego, 15:16

Spotkania nie będzie! – mówili dzień wcześniej ministrowie finansów krajów strefy euro. Zamiast tego będzie… telekonferencja. Na telekonferencji ponarzekano na ministra Venizelosa, że trudno go złapać, bo zajmuje się walką o przewodniczenie swojej partii.

Venizelos odpowiada: oskarżenia są „idiotyczne, jeśli nie wręcz podejrzane”.

„Wszystko musi się skończyć do jutrzejszego wieczora”, dodaje Venizelos. Ale już jest niedziela, Panie ministrze – chciałoby się odpowiedzieć wobec obezwładniającego poczucie déjà vu. Jednak minister się nie pomylił. Armagedon jednak udało się przesunąć na poniedziałkowy wieczór.

6 lutego, 11:35

Kanclerz Merkel nie rozumie, co się dzieje. Mieliście podjąć decyzje dzisiaj. A wy co? Nic. Spotkanie premiera Papademosa z szefami partii konserwatywnej, socjalistycznej i skrajnej prawicy został przesunięte na wtorek. Bez podania powodu.

W ramach nie-tak-dramatycznego zwrotu akcji okazuje się, że porozumienie musi zostać zawarte jednak nie do jutra, a do… 15 lutego. To ostateczny termin, żeby zdążyć z prawnymi procedurami przycinania spłaty obligacji o 70% (chociażby dla sektora prywatnego, bo przecież nie dla EBC).

Merkel popędza, ale jak poetycko zwraca uwagę korespondent agencji Reutera: „w Atenach nie da się odczuć atmosfery pośpiechu”.

Prezydent Sarkozy niby grozi palcem, ale tak naprawdę dodaje Grekom otuchy: „bankructwo Grecji nie jest rozważane”.

Analitycy Citigroup wręcz przeciwnie – podwyższają prawdopodobieństwo wyjścia Greków ze strefy euro do 50%.

Całe to zamieszanie byłoby nawet zabawne, gdyby nie fakt, że jest kompletnie niepotrzebnym marnowaniem czasu i odwracaniem uwagi od rzeczy ważnych. To, co jest potrzebne, to stare, dobre, uzdrawiające sytuację bankructwo. Wyjątkowo na czasie okazuje się opublikowany przed dwoma dniami artykuł najczęściej cytowanego obecnie ekonomisty na świecie Andreia Shleifera, pt. „Siedem rzeczy, które nauczyłem się z transformacji ustrojowej krajów komunistycznych” .

Lekcja szósta brzmi: „nie należy przeceniać długoterminowych skutków kryzysów makroekonomicznych, a nawet bankructw. Rosja doświadczyła znacznego kryzysu w latach 1997-98 i wielu obserwatorów twierdziło, że cofnie on ją w rozwoju o 20 lat, jednak w latach 1999-2000 doświadczyła gwałtownego wzrostu. Podobne historie można zaobserwować w wielu innych miejscach, od wschodniej Azji po Argentynę. Restrukturyzacja długu niekoniecznie tworzy trwałe blizny. Niech to doświadczenie stanowi nauczkę dla reformatorów, którzy dają się zastraszyć międzynarodowej społeczności finansistów: nie panikujmy na temat kryzysów; one szybko mijają”.

PS. Oczywiście przywołania pozycji Shleifera na liście cytowań nie należy brać zbyt poważnie. W końcu numerem 3 na tej liście jest Joseph Stiglitz.

Follow

Follow