Kilka dni temu noblista Paul Krugman skrytykował amerykańskie władze monetarne, które jego zdaniem powinny jak najszybciej rozpocząć wielką akcję druku pieniądza. To samo powinna uczynić czym prędzej Europa. Argumenty amerykańskiego profesora ekonomii są znane: impuls stymulacyjny ma na celu „naoliwienie” popsutego mechanizmu gospodarki. Drakońskie cięcia budżetowe i drastyczne pakiety fiskalne duszą w zarodku popyt konsumpcyjny i tym samym uderzają w jakiekolwiek perspektywy wzrostów w gospodarkach strefy euro.

Niestety, pozycja argumentacyjna noblisty jest nie do podważenia, przede wszystkim dlatego, że nie ma żadnej możliwości zestawienia jej z rzeczywistością (po popperowsku powiedzielibyśmy, że nie jest falsyfikowalna). Gdy rządy nie drukują pieniędzy, nic nie stoi na przeszkodzie twierdzić, że powinny drukować więcej. Gdy robią to na potęgę, zawsze mogłyby więcej. Teoretyczna granica możliwości druku pieniądza leży w nieskończoności – z definicji więc zawsze jest jakaś wyższa poprzeczka nadmuchiwania podaży pieniądza, której rządom nie udało się przeskoczyć.

Dlatego Krugman może łatwo skarżyć się na niewystarczające działania drukarskie w Europie, krytykując politykę monetarną USA i jednocześnie w tym samym tekście ją chwaląc. Jednym tchem broni Fed twierdząc, że polityka Rezerwy Federalnej zaowocowała umocnieniem się pozycji amerykańskiej gospodarki (tj. formalnie raportowanym niższym bezrobociem czy zwyżkami na giełdach), a zarazem przyrównuje USA do republiki bananowej, w której rządzą kliki polityczne, zdolne do podjęcia odpowiedniej skali druku pieniądza tylko w przypadku ataku… kosmitów.

Nie atakujmy jednak Krugmana tak nisko – czepiając się tych „kosmitów” – i przejdźmy do konkretów.

Faktem jest, że cięcia w budżetach są zaledwie symboliczne. Cóż z tego, że rodzą się w bólach i politycy drą na sobie szaty w proteście przeciw tym minimalnym ograniczeniom ich rozbuchanych wydatków, skoro i tak o zbilansowanych (o tym relikcie XX wieku, jakim były nadwyżki, zapomnijmy) budżetach nie ma mowy. Ciekawie przedstawił te dylematy polityków pewien internauta:

To mniej więcej tyle w temacie cięć.

Jeśli chodzi o druk pieniądza, to, jak wcześniej wspomniał Mateusz Machaj, EBC już teraz stał się większym lombardem niż Fed – z bilansem ponad 3 biliony euro przy ponad 2 bilionach euro Fedu. Zauważmy, że w ciągu zaledwie dwóch miesięcy EBC pożyczył bankom pod zastaw praktycznie nic nie wartych papierów bilion euro. Nota bene, znaczna część tych środków – w przypadku wartego 500 miliardów drugiego LTRO jest to ok. 310 miliardów – wróciła wnet do EBC (na depozyt, który dzięki temu wzrósł do rekordowego poziomu 777 miliardów euro). „Brakujące” środki są niemal równe kosztom zrolowania poprzednich pożyczek od EBC. Rzecz jasna technicznie rzecz biorąc to nie jest druk pieniądza. Ot, po prostu EBC wyczarowuje pieniądze tylko na te trzy lata. Problem leży w tym, że w ciągu tych trzech lat potrzeby pożyczkowe banków nie znikną, a ich ekspozycja na kłopotliwe zadłużenie zapewne znacząco wzrośnie, bo trudno uwierzyć w zapewnienia polityków o rychłym „odwrocie” kryzysu – dlatego też ceteris paribus, tj. o ile Niemcy nie zbuntują się ostatecznie przeciw niekończącemu się finansowaniu niewydolnego europejskiego systemu finansowego, potrzebne będą coraz to kolejne programy podpierające go w podróży z jednej tymczasowości w drugą.

Co więcej, zapewne za pomocą kolejnych swapów trzeba będzie zamieniać kolejne obligacje na ich gorsze odpowiedniki, żeby przynajmniej w części socjalizować straty wynikające z ich ewentualnego niewypłacenia wskutek zaistnienia zdarzenia kredytowego (interesującą dyskusję na ten temat można znaleźć na FT/Alphaville – tutaj link do pierwszej części).

To wszystko to tylko drobny odprysk większej, systemowej zagwozdki – bo przecież Krugman zbywa milczeniem pytanie o dalsze konsekwencje swojego „rozwiązania problemu”. Gdyby wcielić je w życie w skali satysfakcjonującej noblistę, to wszak długi nie zostałyby tak po prostu spłacone i zapomniane. Socjalizacja kosztów spłaty zobowiązań instytucji finansowych (bo nie tylko państw) oznaczałaby obietnicę takiego samego zachowania w przyszłości. To spowodowałoby powstanie pokusy nadużycia – skoro instytucje te, na czele z bankami, zostałyby sowicie opłacone (jako pierwsi beneficjenci nowych pieniędzy dysponowałyby stosunkowo największą siłą nabywczą) – to co miałoby je powstrzymać przed podejmowaniem ryzyka w przyszłości? Z pewnością nie perspektywa strat. Co więcej, druk zwiększa możliwości kreacji kredytu, nakręcając akcję kredytową i przyczyniając się do powstania większych baniek spekulacyjnych w przyszłości. Druk zaburza też relacje cenowe pomiędzy etapami procesu inwestycyjnego, doprowadzając do powstawania masowych błędów inwestycyjnych. Te i inne zaburzenia rynku, powstające wskutek rządowej „stymulacji”, mogą przedłużać recesję w nieskończoność – jak w Japonii.

Nie dziwi, że pozytywne doniesienia z amerykańskiego rynku, które przywołuje Krugman, również można podawać w wątpliwość. Na przykład w ostatnim raporcie Goldman Sachs przeczytać możemy (za ZeroHedge), że przyczyną względnego zachowania koniunktury jest ciepła zima. Raport GS stwierdza, że jeśli pozytywna dla biznesu pogoda się zmieni, to będzie poważną przeszkodą dla aktywności gospodarczej przedsiębiorców. Odwrót od recesji podważa też Lakshman Achuthan z ECRI, podkreślający raczej negatywne trendy w PKB, indywidualnych dochodach i danych dotyczących sprzedaży (w ujęciu rok do roku) i Charles Hugh Smith z oftwominds.com.

Dane o rosnących dochodach podważa też Mike Shedlock z Sitka Pacific Capital Management (w innym miejscu krytykuje też dane o wzrostach PKB), co zresztą dobrze obrazuje wykres ujmujący realne dochody per capita w ciągu ostatnich kilku lat:

Zostawmy jednak dane z USA. Europa też wzięła się ostro za wzmacnianie gospodarki.

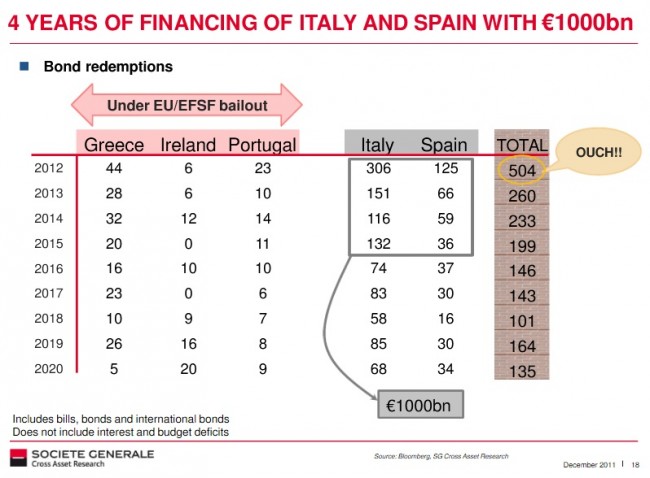

Na przykład Hiszpania oszczędza na potęgę. Premier Mariano Rajoy ogłosił niedawno, że jego kraj „rozminie się” z planowanym deficytem – zamiast 4,4% PKB będzie 5,8%, ale, zgodnie z jego zapewnieniami, to nadal „istotne oszczędności”. Rzeczywiście, oszczędności ujemne są najpoważniejsze. Jaki skutek odnosi tak oszczędna polityka? Przewidywane na 2012 rok bezrobocie na poziomie 24,3% (gdy w ostatnim kwartale 2011 roku skoczyło z 21,5% do 23,3%), a gospodarka ma się skurczyć o 1,7% PKB. Całe szczęście, że Hiszpania dostała tanie pieniądze z pożyczek od EBC. (Paul Krugman powinien się cieszyć.) A przed Hiszpanią (razem z Włochami) w ciągu ledwie czterech lat spłata biliona euro zobowiązań wynikających z wcześniejszych emisji obligacji (za MMNews.de):

Rozdźwięk między rzeczywistością a nawoływaniem prof. Paula Krugmana do druku pieniądza i zaprzestania cięć powinien być oczywisty. Europa już drukuje pieniądze i nie wdraża programów oszczędnościowych. Pakiety fiskalne i austerity measures to jedynie mgliste zapowiedzi, w najbardziej konkretnej formie sprowadzające się do werbalnych apeli o dyscyplinę budżetową. Tymczasem druk pieniądza w strefie euro jest jak najbardziej rzeczywisty – to właśnie odpowiednikiem druku (gdy banki dostają pieniądze pod zastaw śmieciowych aktywów, bądź rehipotekowanych zobowiązań) są pożyczki w ramach LTRO, dla których jedynym ograniczeniem jest trzyletni okres wymagalności. Już wkrótce przekonamy się, jakie terminy wymagalności będą miały kolejne programy, których zadaniem będzie m.in. zrolowanie wcześniejszych pożyczek.

Follow

Follow

Mankamentem tekstu jest polemika na poziomie statystycznym („ktoś mówi, że wzrostu nie ma i krytykuje dane”). Najprawdopodobniej gospodarka amerykańska/tj. ludzie (jak ostatecznie każda) przystosowała się do nowej rzeczywistości i zaczyna lepiej funkcjonować. Tyle. Stymulacje oczywiście nie dały w zasadzie nic – poza zwiększeniem zadłużenia. Można się zastanowić, na ile stanowiły protezę dla utrzymania zgniłych podmiotów, a na ile wentyl bezpieczeństwa.

Hipoteza o przystosowaniu byłaby zasadna, gdyby traktować system finansowy jak system statyczny, w którym dane zmieniają się natychmiast po wpompowaniu pakietów stymulacyjnych i potem zostaje tylko dostosowanie się podmiotów gospodarczych do tych nowych danych.

Kłopot leży w tym, że ten system wcale statyczny nie jest – natura zależności finansowych jest złożona (choćby przez wzgląd na naturę bodźców ekonomicznych licznych pokus nadużycia sprezentowanych nam przez kreatorów rynku), z zobowiązaniami o różnych, często wieloletnich terminach wymagalności, popakowane w rozmaite pakiety etc. Do tego nadal mamy sytuację wysokiej nieufności rynku międzybankowego i niepewności co do jakości aktywów na kontach banków, a wszystko to w otoczeniu niskich stóp procentowych niby zachęcających do rozkręcania akcji kredytowej.

Co więcej, nadal podejmowane są rozmaite mniej lub bardziej zawoalowane programy wspierania rynków. Dobrym przykładem na to jest podjęta niedawno przez niektóre banki centralne (np. izraelski i szwajcarski) inicjatywa podpierania amerykańskiej giełdy przez inwestycje w prywatne spółki typu Apple. Podejmowane są też próby reanimacji rynku kredytowania nieruchomości w USA. Kto wie, może niedługo środki wpompowane przez Fed wrócą jakoś na rynek tylnymi drzwiami…

W skrócie: ani kryzys się nie skończył, ani jego konsekwencje do końca się nie rozwinęły, ani stymulacja rynku się nie zakończyła.