Grecja zrobiła kroczek w dobrym kierunku. Dzięki porozumieniu z prywatnymi wierzycielami znacznie zredukowała swój dług publiczny — w prywatnych rękach było około 200 mld € greckiego długu, po wymianie obligacji będzie to około 70 mld €. Odsetki płacone od tego długu będą także niższe niż dotychczas. Inwestorzy, którzy posiadali obligacje emitowane wg prawa greckiego, zostali zmuszeni do udziału w wymianie obligacji w ramach działania CAC, chociaż i bez użycia tego instrumentu 85,8% długu na prawie greckim w prywatnych rękach podlegałoby redukcji dzięki zgodzie inwestorów. Na wymianę obligacji zdecydowali się też właściciele 69% długu emitowanego wg prawa obcego lub emitowanego przez greckie spółki publiczne (które to papiery dłużne były gwarantowane przez rząd w Atenach).

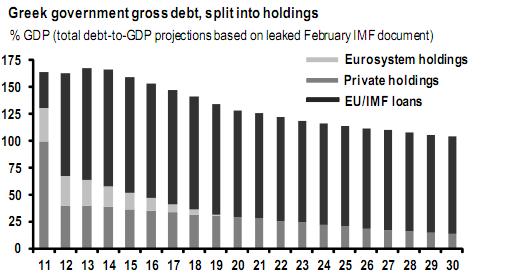

Ta wymiana pozwoli zredukować o kilka miliardów euro wydatki na obsługę długu. W 2011 roku na ten cel Grecja wydała 15,5 mld euro, co stanowiło 17% dochodów budżetowych. Cały deficyt budżetowy Grecji wyniósł w 2011 21,6 mld €. Gdyby Grecja całkowicie zaprzestała regulować swój dług (takie rozwiązanie najlepiej uzasadniał Murray Rothbard), to do równowagi budżetowej brakowało by jej tylko kilka miliardów euro, które można by uzyskać choćby z prywatyzacji państwowych przedsiębiorstw. Obyłoby się bez dramatycznych scen na ulicach, a jedynymi niezadowolonymi byliby różnej maści biurokraci, którzy kontrolują teraz większość greckiego długu. Obecną strukturę zadłużenia Hellady pokazuje poniższy wykres (za JP Morgan via FT Alphaville).

Po wymianie obligacji dług w prywatnych rękach będzie stanowił zdecydowaną mniejszość. Obecnie stronami najbardziej narażonymi na niewypłacalność Aten są EBC, EFSF i MFW. Grecja ma zatem niezłego straszaka w kolejnych negocjacjach — groźba odmowy spłaty odsetek może silnie wstrząsnąć podstawami tych międzynarodowych, biurokratycznych tworów. Urzędnicy z Frankfurtu, Brukseli i Waszyngtonu stworzyli warunki do ogromnej pokusy nadużycia i teraz niech ich boli głowa, co z tym zrobić.

W związku z rozwojem sytuacji w Atenach ponownie zebrał się dziś komitet ISDA, żeby zadecydować, czy w związku z użyciem CAC, mamy w końcu do czynienia ze zdarzeniem kredytowym (mówiąc prościej — czy należy podnieść chorągiewkę). Komitet obraduje od godziny 13:00 i na razie nie ogłosił jeszcze żadnej decyzji, chociaż panuje dość powszechne przekonanie, że CDSy zostaną w końcu uruchomione.

W międzyczasie Europejski Bank Centralny cofnął swoją decyzję, o której wspominał Mateusz Machaj, o nieprzyjmowaniu greckich obligacji jako zabezpieczenia pożyczek udzielanych przez EBC. Stwierdzono, że po wymianie obligacji na nowe wszystko jest już w porządku i niezależnie od ratingu greckie papiery dłużne jak najbardziej nadają się jako zabezpieczenie. Lombard działa zatem w najlepsze.

UPDATE: ISDA odgwizdała w końcu spalonego, CDSy na greckich obligacjach zostaną uruchomione (głosami 15:0).

Follow

Follow

Chorągiewka w górę!

ISDA jednomyślnie zagłosowała „za podniesieniem chorągiewki” – płatności mogą wynieść 3,3 mld $