Kilka tygodni temu jeden z najbardziej znanych przedstawicieli współczesnej austriackiej szkoły ekonomii, Jesús Huerta de Soto, opublikował artykuł, w którym broni pomysłu wspólnej europejskiej waluty i uważa ją za krok, choć niedoskonały, w stronę idealnego systemu pieniężnego. Jako że jego tekst od dzisiaj dostępny jest także po polsku, to postanowiłem przedstawić kilka wątpliwości i uzupełnień względem tekstu madryckiego profesora.

Huerta de Soto uważa, że euro położyło kres monetarnemu nacjonalizmowi, dzięki czemu państwa nie mogą w obliczu kryzysu uciec się do typowego interwencjonistycznego środka — dodruku pieniądza powodującego deprecjację jego wartości — a zamiast tego muszą dokonać poważnych reform: zmniejszyć publiczne wydatki i zliberalizować swoje gospodarki (zwłaszcza rynki pracy), aby umożliwić szybkie dostosowania cenowe wymuszone przez odkrycie błędnych inwestycji. O ile wydaje mi się, że wspomniany mechanizm odgrywa obecnie pewną rolę w europejskiej polityce gospodarczej, to Huerta de Soto zdecydowanie przeszacowuje jego wagę. Będę starał się pokazać, że trudno zauważyć różnice w tempie reformowania gospodarki pomiędzy państwami należącymi do strefy euro a ich sąsiadami, którzy do strefy nie należą. Nie zgadzam się także z różnicą w ocenie działań banków centralnych Anglii, Stanów Zjednoczonych i Europejskiego Banku Centralnego. Na tych stronach wielokrotnie opisywaliśmy proinflacyjne działania EBC i nie wydaje mi się, by bank ten zasługiwał na miano bardziej odpowiedzialnego czy niezależnego.

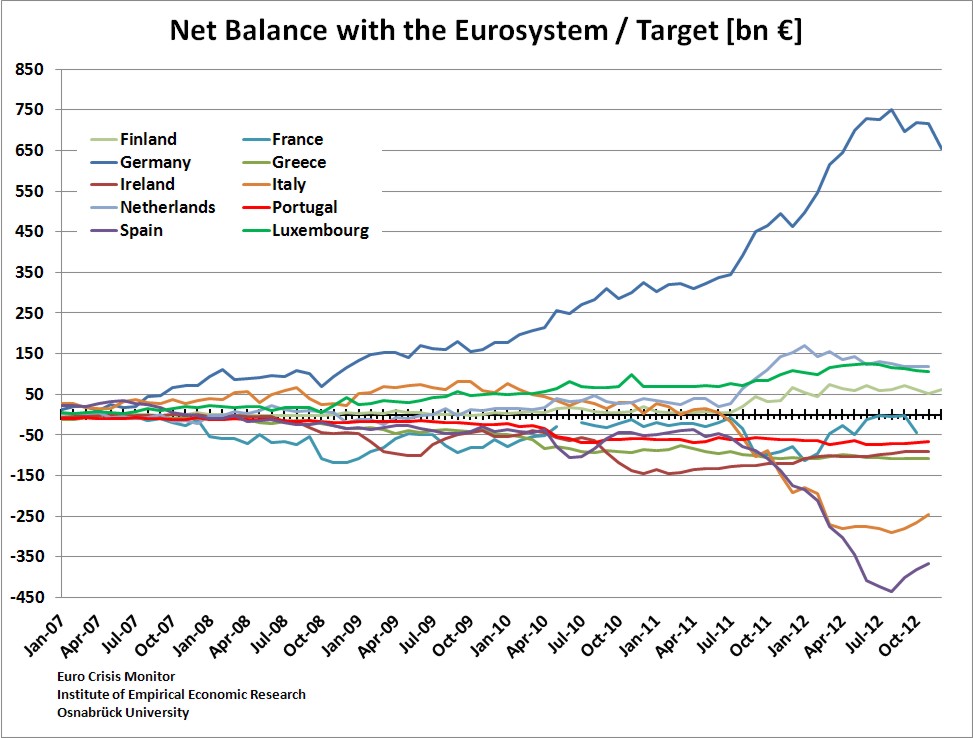

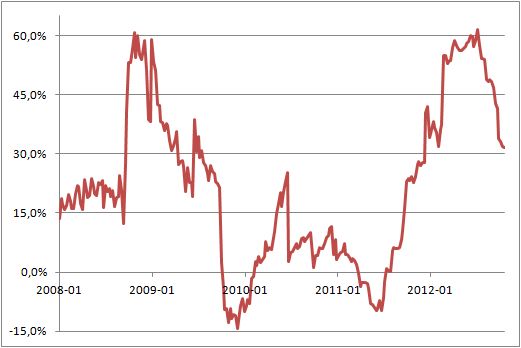

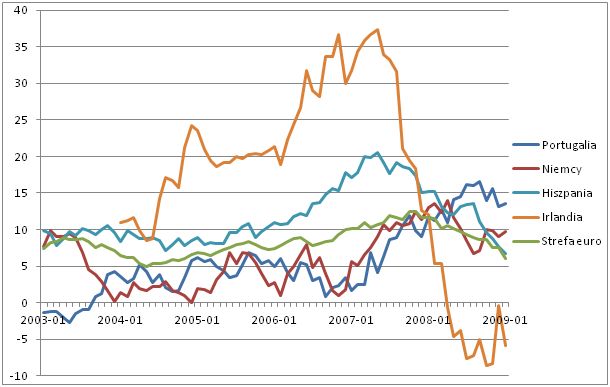

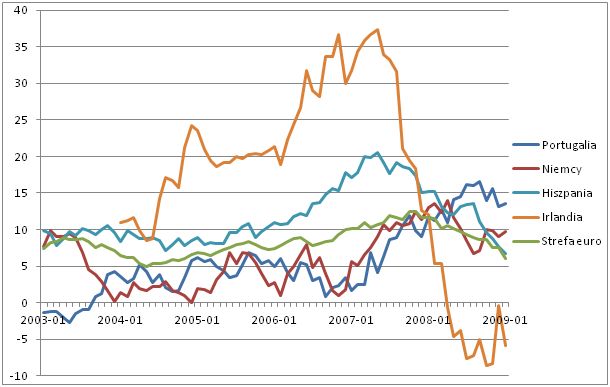

Na początek jednak chciałbym zwrócić uwagę na jedną historyczną nieścisłość w przedstawieniu procesu ekspansji kredytowej w strefie euro w pierwszej dekadzie XXI w. W tekście możemy znaleźć twierdzenie, że nowo kreowane pieniądze „nie były równo rozdzielone między kraje unii monetarnej, lecz miały nieproporcjonalnie duży wpływ na kraje peryferyjne (Hiszpanię, Portugalię, Irlandię i Grecję), w których agregaty pieniężne rosły o wiele szybciej, około trzy do czterech razy szybciej niż we Francji i w Niemczech”. O ile zdanie to jest prawdziwe, jeśli chodzi o Hiszpanię, Irlandię i Grecję (choć może sformułowanie „dwa do czterech razy szybciej” byłoby lepsze), to zupełnie nie stosuje się do Portugalii, gdzie podaż pieniądza rosła mniej więcej w tym samym stopniu co w Niemczech. Na poniższym wykresie przedstawiono zmiany M3 rok do roku w wybranych państwach strefy euro i średnią dla całej strefy. O ile Hiszpania i Irlandia wyraźnie odstawały od średniej unii monetarnej, to Portugalia wielkiej ekspansji kredytowej nie doświadczyła i w przeciwieństwie do swojego wielkiego sąsiada pogrążona raczej była przez całą dekadę w gospodarczej stagnacji.

Przejdźmy jednak do sedna sprawy, czyli pozytywnego wpływu członkowstwa w strefie euro na przeprowadzanie odważnych liberalnych reform gospodarczych. Czy przyjęcie euro wyraźnie wpłynęło na szybszą redukcję wydatków publicznych wśród państw UE? Niestety, nie. Wydatki publiczne osiągnęły w UE swój szczyt w 2009 r. — wyniosły wtedy 51,1% PKB 27 państw Unii. Do 2011 r. spadły one o dwa punkty procentowe — do 49,1% PKB. Jeśli weźmiemy pod uwagę jedynie państwa strefy euro, to okaże się, że wydatki publiczne spadły z 51,2% PKB w 2009 r. do 49,4% PKB dwa lata później. Widać zatem, że to państwa spoza strefy euro mają odrobinę lepsze statystyki, przez co spadek wydatków w całej UE jest większy niż w państwach, które przyjęły euro. Jeśli mechanizm à la standard złota działałby w znaczący sposób, to moglibyśmy się raczej spodziewać, że tempo konsolidacji fiskalnej w strefie euro będzie szybsze niż w unijnych państwach, tak jednak się nie dzieje.

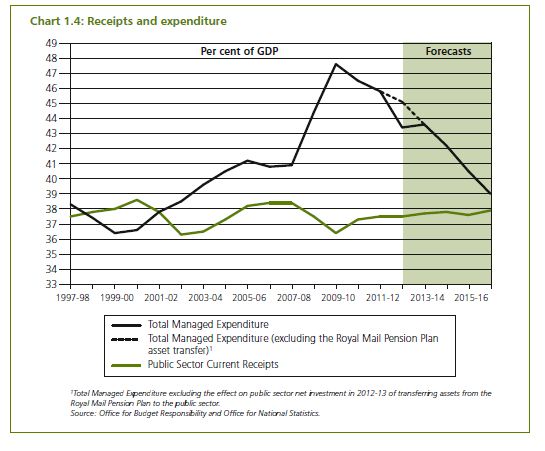

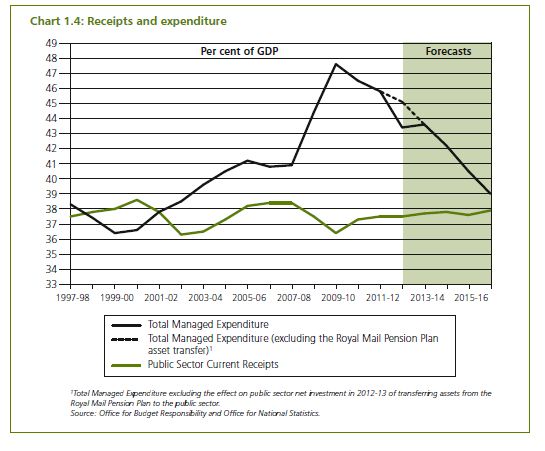

Hiszpański ekonomista zdaje się wskazywać Zjednoczone Królestwo jako przykład kiepskiej polityki gospodarczej. Trudno mi to zrozumieć. O ile opis Huerty de Soto pasuje do polityki poprzedników obecnego rządu, to kontrastowanie polityki Camerona z działaniami państw strefy euro wydaje się niesprawiedliwe. Choć można sądzić, że działania jego rządu są zbyt wolne i zbyt małe, to trzeba zauważyć, że są to często działania w dobrą stronę. Jak można zobaczyć na poniższym wykresie (zaczerpnięty z najnowszego projektu budżetu) w Wielkiej Brytanii odwrócono trwający od końca lat 90. trend wzrostu udziału wydatków publicznych w PKB. Jak do tej pory ten udział zredukowano jedynie o trzy punkty procentowe (co i tak jest wyróżniającym się wynikiem na tle unijnej średniej), ale kolejne lata mają rzekomo przynieść utrzymanie tego trendu.

W Wielkiej Brytanii znacznie spadło także zatrudnienie w sektorze publicznym. O ile w pierwszym kwartale 2010 r. pracowało tam 6,323 mln osób, to w pierwszym kwartale 2012 r. było to 5,899 mln. W tym samym czasie zatrudnienie w sektorze prywatnym wzrosło o ponad 800 tys. osób (z 22,539 mln do 23,382 mln, całkiem niezły wynik jak na gospodarkę, która jeszcze „nie stanęła na nogi”). Brytyjski rząd chwali się także, że przejrzał 1 500 regulacji, z których połowa zostanie zlikwidowana lub poprawiona. Do tego w 19 przedsięwzięciach deregulacyjnych powziętych od stycznia 2011 r. tak zmienił przepisy, że prywatne przedsiębiorstwa zaoszczędzą ponoć 3,3 mld funtów. Ponadto rząd obiecuje także zmniejszyć uciążliwość regulacji środowiskowych i BHP.

Wypisuję te wszystkie aktualne i rzekome sukcesy brytyjskiego rządu, by pokazać jedno — w przypadku Wielkiej Brytanii, która euro nie posiada, można stworzyć podobną narrację jak w przypadku „reformatorskiej” Hiszpanii, gdzie wszystkie reformy przypisywane są zbawiennym skutkom europejskiej waluty. Powiem nawet więcej — taką samą narrację można stworzyć w przypadku Polski. Jeśli zerkniemy na najnowszą wersję programu konwergencji, to okaże się, że w Polsce relatywnie szybko spada udział wydatków publicznych w PKB, a jeśli wierzyć rządowym prognozom, to wkrótce wskaźnik ten spadnie do nienotowanych w III RP poziomów. Ponadto w Polsce rząd co roku sprzedaje udziały w kilkuset przedsiębiorstwach, a dwie największe partie jednogłośnie popierają program deregulacji w sprawie dostępu do ponad dwustu zawodów. Debata o dostępności do zawodów zaczęła się w Polsce na dobre od raportu Fundacji Republikańskiej. Następnie postulat otwarcia zawodów znalazł się w programie gospodarczym PiSu, z list którego do parlamentu startował (i dostał się) ówczesny prezes owej Fundacji. Postulaty te z kolei spodobały się nowo mianowanemu ministrowi sprawiedliwości (zdaje się po prostu z przyczyn ideologicznych), który zatrudnił jednego z ekspertów związanych z Fundacją w swoim ministerstwie i stworzył projekty odpowiednich ustaw. Nie mam pojęcia, jak doszło do deregulacji gospodarki w Hiszpanii. Znając jednak do pewnego stopnia sytuację polską (gdzie głównym czynnikiem był/jest chyba jednak szczęśliwy zbieg personalnych relacji i odrobiny wolnorynkowych przekonań), jestem automatycznie sceptyczny w przypisywaniu decydującego głosu podobieństwu strefy euro do standardu złota w procesie liberalizacji hiszpańskiej gospodarki.

W strefie euro znaleźlibyśmy także czarne owce, które można pokazać jako przykład braku reform, czy wręcz wprowadzania „deform”. Popatrzmy na sytuację Francji. Wydatki publiczne nie chcą tam wykazywać wyraźnej malejącej tendencji: 2009-56,8% PKB, 2010-56,6% PKB, 2011-55,9% PKB. Nie da się ukryć, że wygląda to znacznie gorzej niż w przypadku Wielkiej Brytanii. Ponadto nowy prezydent (mający poparcie nowo wybranego parlamentu) proponuje głównie podwyżki podatków i zaostrzenie prawa pracy. W takim wypadku wolałbym już chyba monetarny nacjonalizm połączony z mniej socjalistycznym rządem.

Nie sposób także zgodzić się na przedstawianie EBC jako bardziej odpowiedzialnego banku centralnego. Jeśli popatrzymy na zmiany w polityce Banku Anglii, Fedu i EBC od wybuchu kryzysu, to zauważymy raczej podobne kroki (szybki wzrost bazy monetarnej i sumy bilansowej banku, poluzowanie polityki dotyczącej zabezpieczeń pożyczek, gwałtowna obniżka stóp procentowych itp.). Jeśli dowiemy się, że obecni prezesi tychże instytucji to koledzy z tej samej uczelni, nauczeni tych samych teorii, to tym bardziej nie będzie nas to dziwić. Nie wydaje mi się, by ekonomiczne konsekwencje bezpośredniego (Fed, Bank Anglii) i pośredniego (EBC) monetyzowania długu były diametralnie różne. Wyjaśnienie niskich kosztów zadłużania się amerykańskiego i brytyjskiego rządu nie może raczej sprowadzać się jedynie do zwrócenia uwagi na politykę luzowania ilościowego. Obligacje obu tych rządów ciągle posiadają wysokie ratingi i tym samym są atrakcyjnym aktywem dla banków chcących sprostać wymaganiom kapitałowym Bazylei III (obligacje rządowe z wysokim ratingiem nie wymagają posiadania żadnego dodatkowego kapitału), co może być równie ważnym czynnikiem ich wyceny.

Brak możliwości prostego obniżenia wartości krajowej waluty może stanowić impuls do podjęcia odważnych, liberalnych reform. Niestety, wydaje się, że w przypadku strefy euro impuls ten jest raczej niewielki. Państwa niebędące w strefie euro często prowadzą politykę podobną do państw posługujących się euro, czasami wręcz bardziej reformatorską. Sądzę, że obecne zmiany w politykach różnych państwach łatwiej zrozumieć, patrząc na przykład na ideologiczne inklinacje członków poszczególnych rządów. Ponadto, Europejski Bank Centralny nie wydaje się instytucją, której największą troską jest stabilny pieniądz. Dlatego też nie uważam, że euro stanowi znaczący krok w stronę idealnego systemu monetarnego. Nie mam zatem zamiaru bronić istnienia tego projektu.

Follow

Follow