Luty i początek marca upłynęły wokół dyskusji o drugiej turze trzyletnich LTRO, kolejnym pakiecie pomocowym dla Grecji i związanym z nim „zdarzeniem kredytowym” na greckim długu. Z kolei ostatnie tygodnie wydają się relatywnie nudne i spokojne. Zapewne jest to kolejna cisza przed burzą. Niedawne wzrosty rentowności hiszpańskiego długu zdają się wskazywać, że kiepska pogoda może już się zbliżać. Zanim jednak pioruny zniszczą kolejne wspaniałe plany europejskich polityków, warto wykorzystać tę chwilę spokoju do rozważenia bardziej ogólnych spraw.

Trwający od kilku lat permanentny kryzys skłania ekonomistów do zastanowienia się nad instrumentami, które doprowadziłyby w dłuższym okresie do stabilnego wzrostu gospodarczego i do odporności instytucji finansowych na spowolnienia gospodarcze. W tym kontekście prowadzone są przede wszystkim dyskusje nad dwoma tematami: regulacjami sektora finansowego i kształtem polityki pieniężnej. Dzisiaj chciałbym zająć się tym drugim zagadnieniem.

„Parkiet” zrobił ekonomistom świąteczny prezent i zamiast zajmować się wyłącznie komentowaniem bieżących wydarzeń na rynkach zamieścił długi wywiad ze Scottem Sumnerem. Sumner jest autorem popularnego blogu „The Money Ilussion” i jednym z przedstawicieli współczesnego monetaryzmu. W tym roku Sumner ma zmierzyć się w debacie z Robertem Murphym, autorem blogu „Free Advice” i przedstawicielem współczesnej szkoły austriackiej. Zanim jednak dojdzie do tego przełomowego w myśli ekonomicznej wydarzenia (próbkę polemiki obu panów można znaleźć tutaj), pozwolę sobie przedstawić kilka myśli Sumnera i je skomentować.

Sumner uważa, że banki centralne powinny przyjąć politykę utrzymywania stałego wzrostu nominalnego PKB, np. na poziomie 5%. Taka polityka miałaby rzekomo prowadzić do stabilnego wzrostu gospodarczego, a w czasach kryzysów nie pozwalałaby na znaczące spadki produkcji. Według Sumnera samo ogłoszenie takiej polityki spowoduje zmianę oczekiwań podmiotów gospodarczych, która doprowadzi do osiągnięcia celu banku centralnego. Jeśli pomimo tego nominalne PKB odchylałoby się od wyznaczonej ścieżki, to trzeba wówczas sięgnąć po normalne narzędzia polityki pieniężnej, by zwiększać lub zmniejszać wydatki gospodarujących jednostek.

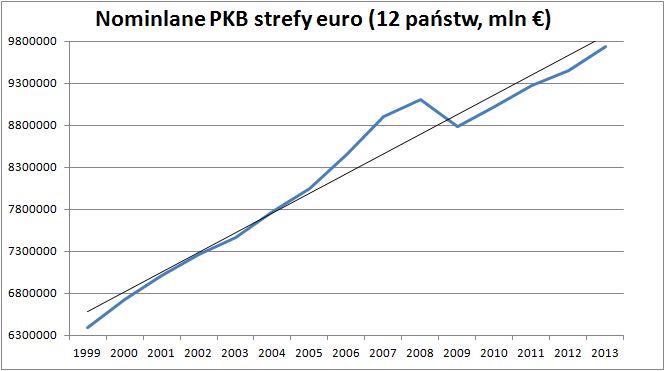

Po przeczytaniu wywiadu z Sumnerem zerknąłem do statystyk dla strefy euro, żeby sprawdzić, jak tam kształtował się nominalny PKB. Jako że skład strefy euro się zmieniał, wziąłem dane tylko dla 12 państw, które w strefie euro są najdłużej. Niebieska linia pokazuje nominalne PKB, a czarna to linia trendu.

Jak widzimy, mniej więcej do 2005 roku nominalny PKB strefy euro rósł w dość stabilny sposób (ok. 3% rocznie). W latach 2007-2008 mieliśmy do czynienia z wyraźnym odchyleniem w górę od linii trendu, skorygowanym w 2009 roku. Od 2010 nominalne PKB rośnie równolegle do linii trendu i według prognoz na 2012 i 2013 rok ten stan rzeczy ma się utrzymać. Może się zatem wydawać, że EBC, choć nie ogłosił tego swoim celem, prowadzi politykę, która prowadzi do w miarę stałych przyrostów nominalnego PKB. Nie jest to oczywiście opcja preferowana przez Sumnera (nie ma oficjalnej polityki, która stabilizuje oczekiwania), jednak nie jest to chyba także sytuacja bardzo od ideału odległa.

W wywiadzie Sumner niewiele mówi o Europie. Do tego jest nad wyraz krytyczny względem euro:

Przede wszystkim wygląda na to, że błędem było utworzenie strefy euro, a w każdym razie przyjęcie do niej tak wielu państw. W efekcie przez długi czas polityka EBC była zbyt restrykcyjna dla państw z Północy, a zbyt ekspansywna dla państw z Południa. Dziś zaś jest odwrotnie. Mam wrażenie, że Grecji pomogłaby już tylko dewaluacja waluty, ale będąc w strefie euro, nie ma takiej możliwości.

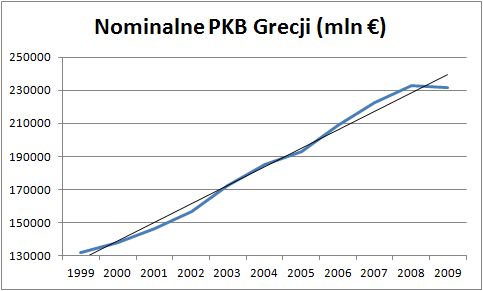

Niestety, Sumner nie podaje nigdzie, co świadczyłoby o nadmiernej restrykcyjności/ekspansywności polityki pieniężnej w EBC, a na mocy podstawowego argumentu Sumnera o potrzebie stałego wzrostu nominalnego PKB nie jest to oczywiste. Jeśli bowiem docelowy agregat zmienia się zgodnie z założeniami polityki, to udział poszczególnych części strefy euro w tworzeniu nominalnego PKB nie powinien chyba być problemem. Jeśli zerkniemy na wykres obrazujący zmiany nominalnego PKB Grecji, to widzimy, że do wybuchu kryzysu finansowego nasz agregat rósł bardzo stabilnie, mniej więcej 5% rocznie (czyli zgodnie z Sumnerowskim ideałem).

PKB Grecji rósł zatem szybciej niż całej strefy euro. Czy jest to jakiś problem z monetarystycznego punktu widzenia? Wydaje się, że nie — na tej samej zasadzie problemem nie jest to, że np. przychody Porsche rosną szybciej niż przychody Fiata (Sumner w wywiadzie nie wspomina np., że polityka Fedu może być zbyt restrykcyjna dla Północnej Dakoty a zbyt łagodna dla Newady). Polityka pieniężna w monetarystycznych modelach wpływa na ogólne warunki gospodarowania, konkretne przetasowania bogactwa zostawione są już „mechanizmowi rynkowemu”.

Skąd zatem Sumner wie, że polityka pieniężna EBC nie odpowiadała potrzebom gospodarek europejskich? W wywiadzie kilka razy wspomniana jest reguła Taylora i wydaje się, że korzystając z niej, można dojść do tych samych wniosków co Sumner. Według Johna Taylora bank centralny powinien w swojej polityce kierować się kilkoma zmiennymi: przede wszystkim poziomem inflacji (jeśli przekracza zamierzony cel, należy politykę zaostrzać) i różnicą między rzeczywistym a potencjalnym PKB, czyli poziomem produkcji możliwym do osiągnięcia przy pełnym zatrudnieniu czynników produkcji (im większa „luka PKB”, tym bardziej łagodna powinna być polityka). Stosując ten model, można dojść do wniosku, że różne stopy procentowe powinny obowiązywać w różnych państwach strefy euro.

Co ciekawe, Sumner krytykuje regułę Taylora jako zbyt skomplikowaną. Przy przyjęciu takiego reżimu decyzje polityki pieniężnej rzekomo trudniej przewidzieć niż w przypadku stabilizowania wzrostu nominalnego PKB. Sam Taylor także zabrał ostatnio głos w sprawie prowadzenia polityki pieniężnej i skrytykował w artykule dla „Wall Street Journal” obecne działania Bena Bernankego. W kolejnym wpisie wyjaśnię, dlaczego Taylor krytykuje Bernankego i dlaczego sam nie ma racji, jeśli chodzi o optymalny kształt polityki pieniężnej.

Follow

Follow