Posted by Mateusz Machaj

on marzec 09, 2012

Mateusz Machaj /

3 komentarze

Ktoś rozpuszcza w przestrzeni medialnej ciekawe informacje. Bloomberg cytuje niemiecki tabloid „Bild”, który twierdzi, powołując się na anonimowych niemieckich parlamentarzystów, że niemieccy twórcy prawa zamierzają skontrolować działania Bundesbanku. Komitet parlamentarny ma sprawdzić, jak wygląda zarządzanie rezerwami złota, które znajdują się we Frankfurcie, Nowym Jorku, Londynie i Paryżu.

Jak podaje to źródło, niemiecki audyt ponoć ma zastrzeżenia co do jakości przeprowadzanego zarządzania. Cały strach pojawił się podobno ze względu na ciągle rosnące operacje EBC (którego bilans jako procent PKB jest już większy nie tylko od bilansu Fedu, ale nawet od Banku Japonii). W efekcie rosną obawy o to, jak zarządza się rezerwami walutowymi, które mogą być kluczowe w wypadku rozpadu strefy. Ponoć ponad połowa złota z rezerw niemieckich jest poza granicami tego kraju.

Nie wiemy, czy wojny walutowe już się zaczęły, ale możemy być pewni, że ktoś puszcza na ich temat bańki mydlane. Ile w nich prawdy, niebawem się przekonamy.

A przy okazji były członek zarządu EBC Juergen Stark dołączył się do prezesa Bundesbanku w krytyce EBC za zbyt luźną politykę (źródło MarketWatch). Niektórzy sądzą, że „jastrzębie” zaczynają zwierać szeregi i szykują się do kontrataku. Warto jednak pamiętać, że nie są to prawdziwe „jastrzębie”, lecz raczej myszołowy zwyczajne. Prawdziwe jastrzębie pochodzą z Wiednia.

A skoro już jesteśmy przy metaforach rodem z fauny i flory, to przepraszamy, że na blogu ostatnio głównie o Niemcach i Grekach, ale szczyt i dół łańcucha pokarmowego wydają się najbardziej interesujące.

Tags: Bundesbank, EBC, stark, weidmann, złoto

Posted by Mateusz Machaj

on marzec 01, 2012

Mateusz Machaj /

1 Comment

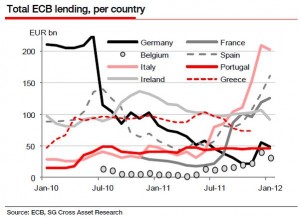

Jak wszyscy zapewne wiedzą EBC uruchomił ciąg dalszy kolejnych operacji LTRO2, które dostarczają bankom zwiększonego dostępu do środków. Ot, kolejne pół biliona euro. Wszystko to dzieje się pod zastaw wątpliwej jakości aktywów. Jak donosi Fitch (wiadomość od Alphaville), ponoć włoskie banki uzyskują szczególnie korzystne warunki i mogą zastawiać gorszej jakości papiery. Dobrze tłumaczyłoby to ten wykres obrazujący finansowanie się banków komercyjnych w EBC przygotowany w raporcie Societe General:

Krótkie objaśnienie wykresu: Niemcy mają się świetnie, bo widzimy europejski run na banki. Środki finansowe przepływają z krajów zagrożonych do Niemiec. Co ciekawe, wyraźnie wzmożoną potrzebę finansowania przez EBC widać na przykładzie Włoch, Hiszpanii i Francji. A co z Grecją i Portugalią? Źle. Tak źle, że tym bankom pozostaje najwyraźniej tylko ELA, czyli emergency liquidity assistance (dlatego nie widać ich na powyższym wykresie). Jaka jest różnica? Bardzo znacząca. ELA przeprowadza krajowy bank centralny i to oznacza, że wszelkie straty pozostają w danym banku centralnym. Nie są kolektywnie rozdzielane za pomocą Eurosystemu na wszystkie banki. W przeciwieństwie do pożyczek LTRO.

O tym, że Grecja już odpływa ze strefy euro, może świadczyć ten komunikat EBC, z którego dowiadujemy się, że EBC przestaje akceptować papiery greckie jako zabezpieczenie:

The Governing Council of the European Central Bank (ECB) has decided to temporarily suspend the eligibility of marketable debt instruments issued or fully guaranteed by the Hellenic Republic for use as collateral in Eurosystem monetary policy operations.

„Wreszcie” chciałoby się powiedzieć. Prawie dwa lata po tym, jak zaczęliśmy słuchać zapewnień EBC, że papiery greckie są prawie najbezpieczniejsze na świecie.

Ważnym punktem w całej układance jest postawa Jensa Weidmanna, czyli prezesa Bundesbanku, który dosyć twardo wypowiedział się o polityce EBC. I właśnie o LTRO, czyli o tych operacjach, które mogą przynieść kolektywnie pokrywane straty wewnątrz Eurosystemu.

Informację o liście Weidmanna do Draghiego można przeczytać tutaj. Weidmann twierdzi, że w przypadku kłopotów banków korzystających z LTRO poszczególne banki centralne nie będą w stanie pokryć ich strat, więc EBC mocno naraża się na utratę swojej reputacji.

I na koniec podsumowanie ostatnich kilkunastu miesięcy: EBC już stał się większym lombardem niż Fed. Jego bilans wynosi ponad 3 biliony euro (Fedu ponad 2 biliony euro).

Tags: Bundesbank, Draghi, EBC, ELA, euro, ltro, weidmann

Follow

Follow