Na stronie Instytutu Misesa można przeczytać raport Czy Polska powinna przystąpić do strefy euro?, do powstania którego przyłożyli się także niektórzy autorzy Kryzys Blogu. Sam raport nie ma na celu optowania za konkretnym rozwiązaniem politycznym. Staraliśmy się raczej zwrócić uwagę na dyskusję ekonomistów, jaka towarzyszy debacie o wprowadzeniu w Polsce euro. Mamy nadzieję, że ten tekst pomoże w Państwu w zrozumieniu blasków i cieniów integracji walutowej oraz zachęci do dalszego zgłębiania trudnej materii polityki pieniężnej i jej wpływu na gospodarkę.

nbp

Kilka dni temu głos (a nawet obraz) Kryzys Blogu dotarł do widzów bankier.tv. Piotr Lonczak z bankier.pl przeprowadził ze mną wywiad na tematy związane ze strefą euro. Pojawiły się tam wątki zarówno dotyczące kryzysu i polityki pieniężnej Europejskiego Banku Centralnego, jak i bardziej ogólne rozważania o tym, czy integracja ze strefą euro byłaby korzystna dla polskiej gospodarki.

Wszystkich czytelników Kryzys Blogu chciałbym zaprosić na wspomniane w wywiadzie Letnie Seminarium Ekonomiczne Instytutu Misesa, które odbędzie się 13-15 września w hotelu Ameliówka pod Kielcami. Tym razem seminarium poświęcone będzie właśnie problematyce strefy euro. Wśród prelegentów nie zabraknie byłych i obecnych autorów Kryzys Blogu (Mateusz Machaj, Jan Lewiński, Stanisław Kwiatkowski, Maciej Bitner czy autor tego wpisu).

W najnowszym odcinku (wyemitowanym w Wielkiej Brytanii w niedzielę – 14 VII) popularnego programu motoryzacyjnego „Top Gear” panowie Clarkson, May i Hammond podróżowali po Hiszpanii. Okazało się, że Hiszpania jest obecnie idealnym miejscem do nagrywania programów o samochodach. Liczne autostrady świecą pustkami, więc spokojnie można rozwijać dużą prędkość. Ponadto te puste autostrady zbudowano m.in. w górach, co sprawia, że pokonywanie niełatwych technicznie zakrętów, idealnych do testowania jakości pojazdu, można połączyć z podziwianiem wspaniałych widoków, dobrze sprzedających się w telewizji.

Puste autostrady (czasami prowadzące donikąd) to nie jedyna atrakcja Hiszpanii z punktu widzenia fanów motoryzacji. Okazuje się, że można tam także znaleźć nieczynne lotnisko (wybudowano je kilka lat temu, szybko jednak zbankrutowało). Względnie nowy i nieużywany pas startowy to świetne miejsce np. na testowanie prędkości, z czego brytyjskie trio dziennikarzy skrzętnie skorzystało.

Kolejnym elementem hiszpańskiego krajobrazu są dzisiaj całe miasta bądź dzielnice pełne nowych domów, w których nikt nie mieszka. Zamiast wydawać pieniądze na hotel można sobie spokojnie przekimać w opuszczonym, acz komfortowym budynku. Do tego, jako że w całych dzielnicach nie widać żywej duszy, można sobie łatwo zbudować własny tor uliczny i poćwiczyć na nim wykręcanie dobrych czasów.

To, że Hiszpania może być uznana za Mekkę dla twórców i fanów programów motoryzacyjnych, mieszkańcy Półwyspu Iberyjskiego zawdzięczają dwóm elementom: ogromnej ilości inwestycji publicznych współfinansowanych przez Unię Europejską oraz bańce na rynku nieruchomości wywołanej przez politykę pieniężną Europejskiego Banku Centralnego. Wbrew uczonym twierdzeniom keynesowskich ekonomistów inwestycje publiczne nie bardzo przełożyły się mnożnikowo na wzrost gospodarczy. Od kilku lat Hiszpania jest pogrążona w kryzysie i wydaje się, że dużo z publicznych pieniędzy wyrzucono po prostu w błoto. Nie dziwi to ludzi, którzy znają Misesowską krytykę socjalizmu – urzędnicy nie mogą stosować kalkulacji ekonomicznej, więc działają po omacku i okazuje się często, że ich projekty to co najwyżej betonowe pomniki władzy, przy otwarciu których politycy mogą się pokazać w mediach w pozytywnym kontekście. Polityka taniego kredytu kończy się zaś błędnymi inwestycjami – powstają dobra, na które tak naprawdę nie ma popytu. W takiej sytuacji jednym pocieszeniem pozostaje fakt, że przynajmniej fani motoryzacji potrafią jakoś wykorzystać ten bałagan.

Obrazki z Hiszpanii nie nastrajają optymizmem w Polsce. Polski rząd właśnie ogłosił plany nowelizacji budżetu, które sprowadzają się w dużej części do podwyższenia deficytu budżetowego. Zamiast zdecydować się na drastyczne ograniczenie wydatków publicznych, rząd postanowił ograniczyć wydatki jedynie kosmetycznie. Jak podkreśla minister Rostowski, priorytetem rządu są inwestycje infrastrukturalne i żadna krzywda im się nie stanie. Dlaczego? Bo one zapewniają rozwój gospodarczy.

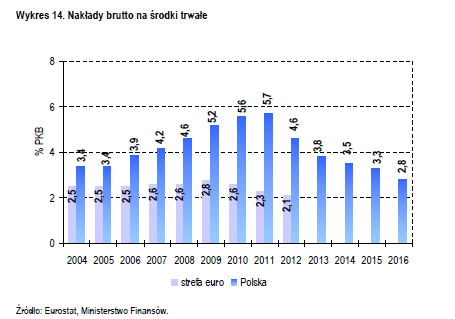

Jak można zauważyć na powyższym wykresie (zaczerpniętym z rządowego Programu Konwergencji), Polska w ostatnich latach na takich inwestycjach nie oszczędzała. Można się dziwić, że nie przeżywamy obecnie wspaniałego wzrostu gospodarczego, który miały przynieść nam kolejne kilometry autostrad, dróg ekspresowych czy lotniska i stadiony. Można wręcz podsunąć heretycką myśl – może zasoby zużyte na te inwestycje pozostawione w gestii sektora prywatnego znalazłyby lepsze zastosowanie…

Minister Rostowski jednocześnie chętnie karci NBP, który prowadzi rzekomo zbyt restrykcyjną politykę pieniężną, hamując rozwój kraju nad Wisłą. Trzeba przyznać, że od połowy 2011 do połowy 2013 r. podaż pieniądza w Polsce przyrastała bardzo wolno. Dzięki temu możemy się cieszyć najniższą od lat inflacją. Jednocześnie ujawniono błędne inwestycje będące efektem poprzedniej ekspansji kredytowej (np. związane z budownictwem) i rozpoczął się proces restrukturyzacji gospodarki w stronę bardziej zrównoważonego rozwoju, który może się obyć bez sztucznie zaniżonych stóp procentowych. Wydaje się, że skala błędnych inwestycji w Polsce nie dorównała na szczęście tej hiszpańskiej i uniknęliśmy tak silnego kryzysu.

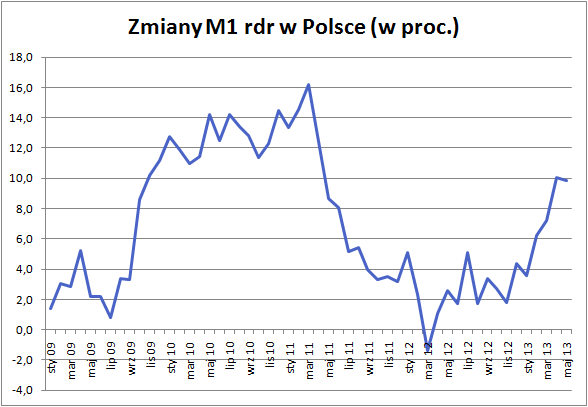

Niestety, wygląda na to, że ostatnie działania NBP odniosły pewien skutek i, jak pokazuje poniższy wykres (dane NBP), podaż pieniądza w Polsce znów rośnie dość szybko. Może to oczywiście oznaczać kolejną ekspansją kredytową, powodującą błędne inwestycje.

Kiedy Polska wchodziła do Unii Europejskiej, to Hiszpanię przedstawiano jako przykład udanej transformacji gospodarczej – z peryferyjnego kraju unijne pieniądze rzekomo stworzyły kwitnącą i nowoczesną gospodarkę. W rzeczywistości Hiszpanie żyli iluzją – wydatki na publiczne inwestycje wliczają się do PKB i przez to statystyki wyglądają lepiej, ale takie wydatki (oderwane od kalkulacji ekonomicznej) to marnotrawstwo zasobów, którymi sektor prywatny mógłby gospodarować oszczędniej. Iluzję tę podtrzymywał EBC, pozwalając na ogromny wzrost akcji kredytowej w Hiszpanii. Zdaniem rządzących Polską powinniśmy iść właśnie taką drogą – tanim kredytem finansować polityczne pomniki. I wysłać zaproszenie do producentów „Top Gear”. No cóż, to przynajmniej dobra wiadomość dla fanów brytyjskiego programu.

Polska

Po raz pierwszy od 2009 r. media mówią o kryzysie, stagnacji, recesji i podobnych, nieprzyjemnych zjawiskach w Polsce. Zwykle to spowolnienie gospodarcze w strefie euro obarcza się odpowiedzialnością za nie najlepszą kondycję nadwiślańskich przedsiębiorstw. To spowolnienie nie przeszkadza jednak rozwijać się takim krajom jak Estonia czy Łotwa. W państwach tych udział eksportu do państw UE w PKB jest większy niż w przypadku Polski (65% w Estonii, 38% na Łotwie, 35% w Polsce), co raczej sugerowałoby, że te gospodarki powinny być bardziej wrażliwe na zmiany koniunktury w państwach starej Unii. Dlaczego zatem ciemne chmury zbierają się akurat nad polską gospodarką?

Odpowiedzi na to pytanie należy szukać w zmianach dynamiki ekspansji kredytowej i wydatków publicznych w RP. Żeby lepiej zrozumieć obecną sytuację, należałoby cofnąć się do wydarzeń z okresu wybuchu kryzysu finansowego, a może nawet nieco wcześniejszych.

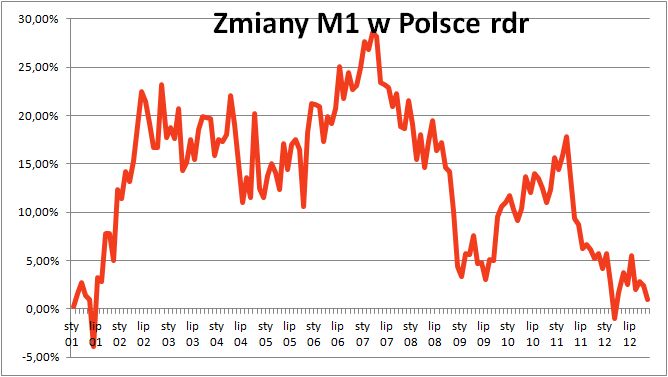

Między 2002 a 2006 r. mieliśmy do czynienie z ekspansją kredytową, która przejawiała się w mniej więcej 15-20% rocznych przyrostach M1[1]. Następnie w 2006 i 2007 ta ekspansja przyspieszyła i M1 rósł już prawie w tempie 30% rocznie. Napędzana świeżym kredytem gospodarka notowała oszałamiające wzrosty PKB i zatrudnienia. Ekspansja ta jednak gwałtownie wyhamowała w 2008 r., a rok 2009 zapisał się bardzo wolnym, około 5% przyrostem zasobów pieniężnych. To ozdrowieńcze wyhamowanie ekspansji kredytu, dzięki któremu można było ujawnić błędne inwestycje z okresu boomu, nie trwało jednak długo. Aktywna polityka pieniężna sprawiła, że już w 2010 r. podaż pieniądza rosła ponownie w dwucyfrowym tempie. Jednocześnie polski rząd, przygotowując sobie betonowe i asfaltowe pomniki z okazji Euro 2012, znacznie zwiększył wydatki na publiczne inwestycje. Tym samym proces restrukturyzacji w polskiej gospodarce został przerwany. Zasoby z przedsięwzięć zyskownych jedynie dzięki polityce banku centralnego nie zostały przeniesione tam, gdzie życzyliby sobie tego konsumenci, ale tam, gdzie zechciała je widzieć Rada Ministrów.

Na szczęście NBP dał polskiej gospodarce szansę na dokończenie rozpoczętych w 2009 r. procesów. Od 2011 r. dynamika akcji kredytowej wyraźnie zmalała, a w ciągu ostatnich miesięcy roczne przyrosty M1 wahają się pomiędzy 0 a 5%. Już obecnie proces spowolnienia akcji kredytowej trwa dłużej niż w 2009 r., można się zatem spodziewać, że przyniesie bardziej trwałe rezultaty. Rekordowa liczba ogłoszonych upadłości przedsiębiorstw, o której łatwo usłyszeć w mediach, to jeden z symptomów trwającej restrukturyzacji. Jednocześnie polskie władze zmniejszyły tempo wzrostu wydatków, dzięki czemu wskaźnik wydatki publiczne/PKB zaczął w Polsce powoli spadać (z ponad 45% w 2010 r. do nieco ponad 43% w roku minionym). Tym samym sektor prywatny w odrobinę mniejszym stopniu musi konkurować o czynniki produkcji z władzą, a wycena tych czynników lepiej oddaje przewidywania przedsiębiorców co do potrzeb konsumentów. Dodać także można, że niski wzrost podaży pieniądza spowodował wyraźne ograniczenie wskaźnika inflacji.

Rodzi się oczywiście pytanie, jak długo ta restrukturyzacja potrwa oraz co mogłoby ją przyspieszyć lub co w dokończeniu takiego procesu przeszkadza. Wśród różnych projektów realizowanych w ramach polityki gospodarczej polskiego rządu można wskazać na dwa, które pomagają w uporządkowaniu polskiej gospodarki. Po pierwsze, konsekwentnie co roku Ministerstwo Skarbu Państwa sprzedaje udziały w około 100 spółkach[2]. Tym samym dokonuje się oceny procesów produkcyjnych pod względem ich rentowności, a nie politycznej atrakcyjności. Po drugie, pojawiają się pewne nieśmiałe symptomy deregulacji np. w obszarze rynku pracy. Choć szumnie zapowiadana akcja otwarcia dostępu do różnych zawodów dość mocno się wlecze, to jednak istnieją widoki na rychłe uchwalenie pierwszej z ustaw obniżającej bariery wejścia do pewnych zawodów. To z kolei rodzi nadzieję na lepszą, bardziej zgodną z preferencjami konsumentów, alokację środków produkcji.

Te dwie jasno świecące na polskim niebie gwiazdy mogą jednak zostać wchłonięte przez czyhające na każdym kroku czarne dziury fiskusa, biurokracji i interwencjonizmu. W ramach konsolidacji finansów publicznych po kryzysowych hulankach rząd postanowił niestety podnieść lub stworzyć szereg podatków (VAT, akcyzy, składka rentowa, podatek od wydobycia miedzi itp.), zniechęcając właścicieli czynników produkcji do ich produktywnego wykorzystania. Do tego jak co roku podniesiono w Polsce płacę minimalną, utrudniając tysiącom osób znalezienie pracy i zdobycie zawodowych kwalifikacji. W obliczu pogarszających się danych o wzroście PKB rząd postanowił do tego aktywnie zaangażować się w inwestycje państwowych spółek. Minister Budzanowski już chyba widzi ulice swojego imienia na wzór tych Eugeniusza Kwiatkowskiego. W wywiadach prasowych snuje bowiem wizje „bałtyckiego okręgu przemysłowego”, gdzie państwowe spółki będą wprowadzać polską gospodarkę w nową, świetlaną erę[3]. Kiedy podobne pomysły przedstawiał kilka miesięcy wcześniej Leszek Miller, było to poniekąd zrozumiałe (bo niby co innego ma proponować socjaldemokrata), a przez swoją niedorzeczność i anachronizm nawet zabawne. Kiedy tę wizję przedstawia jednak rząd, który dotychczas nie bał się prywatyzować, to człowiekowi mogą przejść po plecach ciarki.

To, niestety, nie koniec. Polskie państwo postanowiło dokonać także własnego „bailoutu” — ratuje przed bankructwem Polimex-Mostostal. Wsparło finansowo także własną spółkę — LOT. Polityczna kontrola inwestycji to kiepski pomysł, który tylko utrudni i przedłuży potrzebne polskiej gospodarce procesy dostosowawcze. Jedyną chyba dobrą wiadomością w tym względzie jest informacja, że finansowanie tworzonej właśnie spółki Inwestycje Polskie, która ma wspierać te wiekopomne plany, będzie polegało głównie na sprzedaży przez państwo udziałów w takich firmach jak PGE, PKOBP czy PZU.

Polska gospodarka ma szansę na wejście na ścieżkę stabilnego i zrównoważonego, a nie opartego na iluzji taniego kredytu, rozwoju gospodarczego. Żeby tak się stało, polskie państwo musi przyspieszyć procesy deregulacyjne i myśleć o sposobach obniżania wydatków publicznych zamiast podnosić podatki i łudzić ludzi wizją udanych państwowych inwestycji. Niestety, trudno być hurraoptymistą, gdy słyszy się kolejne pomysły na rozwój autorstwa rządzących nami polityków.

[1] Jeśli dobrze rozumiem ten dokument, to środki na wszelkiego rodzaju rachunkach oszczędnościowych są zaliczane do środków na depozytach bieżących, zatem do M1. Taka konstrukcja sprawia, że M1 wydaje mi się miarą podobną do TMS (konstruowanego przez austriaków), tym samym jest użyteczna jako zmienna obrazująca dynamikę akcji kredytowej.

[2] Część z tych prywatyzacji jest lekko naciągana — przybiera postać komunalizacji lub sprzedaży udziałów spółkom, które też należą do Skarbu Państwa. Pomimo tego spora część z tych 100 spółek naprawdę staje się prywatna. Ponadto polskie państwo konsekwentnie pozbywa się ziemi rolnej, choć w obecnym tempie proces ten zajmie chyba jeszcze jakieś 30 lat.

[3] Czytając ten sam wywiad, można się przekonać, że ministrowi Budzanowskiemu doskonale znana jest koncepcja Kirznerowskiego procesu odkrywania czystego przedsiębiorczego zysku: „Stąd pomysł ściślejszej współpracy sektora chemicznego i rafinerii. Przyszedł mi do głowy, kiedy analizowałem ujemny bilans polskiego handlu zagranicznego w zakresie produktów petrochemicznych. Dziś przekracza 7 mld euro, ale cały czas się pogłębia. Nie widzę powodów, dla których nowe potrzebne linie technologiczne nie miałyby powstać w Polsce, zmniejszając konieczność importu półproduktów dla zakładów chemicznych. Jednocześnie w Gdańsku mamy wiele atutów, które można wykorzystać. Po pierwsze, mamy wolny, przygotowany obszar inwestycyjny na terenie rafinerii Lotosu – miejsce na potężny plac budowy. Po drugie, po zakończeniu Programu 10+ spółka dysponuje jedną z najnowocześniejszych instalacji rafineryjnych w Europie, która będzie dostarczać wsad do petrochemii. W końcu mamy dostęp do morza, a w niedługim czasie także nowe magazyny na ropę i substancje chemiczne w ramach realizowanego przez PERN terminalu w Gdańsku”.

Co jakiś czas pojawiają się na rynku pomysłów walki z kryzysem idee nawet nie powalające prostotą, co wręcz nią mordujące (a potem ćwiartujące nasze zwłoki i wrzucające je do najbliższej rzeki). Jest wśród nich i koncepcja, aby przestać wreszcie przejmować się tymi głupimi długami i je po prostu spłacić korzystając z prasy drukarskiej.

Ostatnio wpadł na nią – być może nabijając sobie niezłego guza – prezes Narodowego Banku Polskiego, Marek Belka (cytat za rp.pl):

– Najprostszym rozwiązaniem byłoby wejście EBC na rynek niczym Fed, Bank of England, Bank of Japan i wykupienie długów krajów nadmiernie zadłużonych. Kryzys zmienia swój charakter i nie jest już kryzysem zadłużeniowym, ale co najwyżej może przekształcić się, za jakiś czas w kryzys inflacji – stwierdził Belka.

Na wstępie przyznam, że podobne propozycje padały także w prywatnych rozmowach z moimi bliższymi mainstreamu kolegami ekonomistami. Funkcjonujący w obrębie głównonurtowego paradygmatu musi przecież w końcu zapytać, po co nam te wszystkie LTRO, te programy „na chwilę” poprawiające płynność, zamiast uczynić tak na stałe. Choć ekonomiści ci niby dobrze wiedzą, że świat jest, jak wskazywał we wcześniejszej notce Mateusz Machaj, zupełnie odmiennym mechanizmem (i bardziej skomplikowanym) niż zwykły mechanizm silnika, w którym dochodzi jedynie do przelewania płynów i ich nagłych wybuchowych dekompresji napędzających tłoki, to jednak w ich mentalność wdrukowane są znane i uznane zależności przyczynowo-skutkowe pomiędzy agregatami wielkości gospodarczych. Relacje w gospodarce traktują ilościowo, nie widząc ich struktury, lecz same wielkości mierzalne i częstokroć implicite uznając je wręcz za topologicznie ciągłe.

Dlaczego miałby więc dziwić pomysł, aby wszystkie długi państw spłacić i zapomnieć o kryzysie w strefie euro? Wszak wszystkie płatności zostałyby uregulowane, niepewne papiery dłużne po prostu zniknęłyby z rynku, a z credit crunchem moglibyśmy się pożegnać. Chciałem tu przed chwilą zaoponować, mówiąc, że diabeł tkwi w szczegółach. Po chwili zastanowienia doszedłem jednak do wniosku, że współczesny system finansowy nie jest byle szczegółem.

Przede wszystkim EBC obowiązują pewne ramy prawne, uniemożliwiające bezpośrednie dotowanie komercyjnych instytucji na rynku (są też regulatorzy przekonani o szkodliwości tej ścieżki). Nie bez przyczyny. Poza ładnie się przelewającymi i bilansującymi na papierze wartościami, mamy jeszcze bodźce ekonomiczne, które niechybnie doprowadziłyby po takiej operacji nagłej spłaty zobowiązań do katastroficznego rozrostu pokusy nadużycia. Cały system finansowy odtąd wiedziałby, że może sobie pozwolić dosłownie na wszystko, na czele z dotowaniem kompletnie nonsensownych ekonomicznie przedsięwzięć, byleby tylko wytworzyć jakieś derywatywy, z nich utworzyć kolejne derywatywy i na ich podstawie zrobić derywatywy, by w końcu wrzucić je do obrotu. Nie ma co łudzić się, że regulatorzy byliby w stanie skontrować te działania np. poprzez zaostrzenie regulacji, podwyższenie wymogów ostrożnościowych itp. Praktycznie jest to niewykonalne, skoro częścią systemu finansowego jest mechanizm finansowania wydatków budżetowych państw – mechanizm silnie spolitycyzowany i wywierający na niezależne banki centralne nieredukowalne do zera naciski. Tym razem rynek derywatyw nie przekroczyłby więc może ledwie kilkunastokrotności światowego PKB. Może nawet byłby i kilkadziesiąt razy większy (a w nieodległej perspektywie kto wie, może i kilkaset). A dictum „après nous, le déluge” stałoby się obowiązującym stanem umysłu.

Poza kwestią ram prawnych, jest właśnie kłopot z wielkością długu. Bo zadłużenie państw to tylko drobiazg, drobny przejaw większej zagwozdki. To przecież nie sovereign debt jest przyczyną zastoju gospodarczego w Europie, lecz (pomijając interwencjonizm, idiotyczne przeszkadzajki prawne i faktyczne zniesienie praw własności prywatnej w czystej postaci) niemożność uregulowania zobowiązań które stoją za derywatami, za którymi stoją jeszcze inne zobowiązania.

I tu pojawia się kolejna kwestia. Rozwiązanie najłatwiejsze, czyli spłacenie zobowiązań (pomijając fakt, że technicznie trudne, to jeszcze kompletnie arbitralne co do wyboru zakresu objęcia papierów takim programem), oznaczałoby pojawienie się na rynku olbrzymich ilości rezerw. Gdyby spłacić długi (już nie tylko zadłużenie państw, ale wszystkie blokujące system międzybankowy zobowiązania o różnych terminach zapadalności za jednym razem) gotówką, możliwości kreacji kredytu przekroczyłyby granice szaleństwa, destabilizując całą gospodarkę. Mechanizm kreacji kredytu co do swej istoty jest przecież mechanizmem sprzężenia zwrotnego: rezerwy pozwalają na kreację kredytu, który po wpłaceniu do systemu bankowego pozwala na dalsze rozkręcanie akcji kredytowej i tak do granic wyznaczonych przez mnożnik kreacji kredytu. W takich mechanizmach reakcje na drobne zmiany w wielkościach są zwielokratniane (i często przechodzą w zmiany jakościowe), prowadząc do konsekwencji nieprzewidywalnych (nomen omen matematycznym opisem tych zjawisk zajmuje się teoria katastrof). A przecież centralni bankierzy nie chcą rynku nieokiełznanego – przeciwnie, ich celem jest kontrola.

Właśnie dlatego LTRO i inne programy pomocowe to tylko rolowanie długu, odsuwające spłaty zobowiązań ad Kalendas Graecas. Pomoc dla systemu finansowego nie zostanie w żadnej przewidywalnej przyszłości oparta na bezpośredniej inflacji podaży pieniądza na wielką skalę.

Musimy zatem na słowa prezesa polskiego banku centralnego spojrzeć jako na propozycję pragmatyczną, której celem nie jest choćby i krótkowzroczne rozwiązanie problemu kryzysu na czas życia jętki jednodniówki, tylko zwyczajowe lokalne – proszę mi wybaczyć to określenie – chodzenie po prośbie w intencji kilku kluczowych banków (z perspektywy prezesa NBP to wszak szczytny cel: „wzmocnienie” polskiego systemu bankowego), które ewentualnie mogłyby otrzymać w małej kontrolowanej skali wsparcie elektronicznie drukowaną gotówką made by EBC.

Follow

Follow