Kolejne państwo strefy euro – Cypr – ma poważne problemy z obsługą długu publicznego i z kondycją sektora bankowego. Od kilku dni głośno dyskutuje się w kręgach finansowych, a ostatnio także w mediach, o szczegółach planu ratunkowego/rabunkowego dla tego wyspiarskiego państwa. Silny sprzeciw wywołał pomysł jednorazowego, drakońskiego w swym wymiarze, podatku od depozytów bankowych. Dzisiaj parlament Cypru ten projekt odrzucił. Powstaje pytanie – co innego może zrobić rząd cypryjski, jeśli chce zrównoważyć finanse kraju, a jednocześnie nie poddać się naciskowi innych europejskich państw, nalegających na konfiskatę depozytów.

Najprostszym rozwiązaniem wydaje się ogłoszenia bankructwa i zaprzestanie obsługi długu publicznego. Takie rozwiązanie niesie radykalne konsekwencje dla dalszej polityki gospodarczej Cypru i dla kondycji instytucji finansowych w tym państwie. Będę starał się dowieść, że pomimo różnych obaw warto pójść tą drogą.

Konsolidacja fiskalna

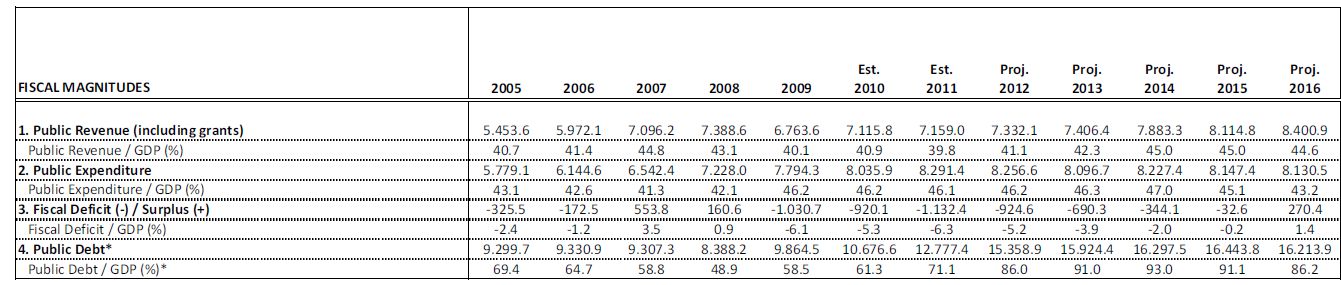

Według najnowszych danych cypryjskiego Ministerstwa Finansów konsolidacja fiskalna w tym państwie ma polegać na zamrożeniu nominalnych wydatków i zwiększeniu ucisku podatkowego przy spadającym PKB. Obrazuje to poniższa tabela (większy rozmiar po kliknięciu w obrazek).

W najbliższych latach wpływy do budżetu mają wzrosnąć z 41% PKB do 45% w 2015 r., podczas gdy wydatki publiczne mają wahać się wokół 46% PKB. Długotrwałe zwiększanie presji podatkowej na społeczeństwo grozi wybuchem niepokojów społecznych podobnych do tych panujących w Grecji. Taka polityka skutecznie osłabia także szanse na rozwój gospodarczy (według rządowych prognoz wzrostu PKB można się spodziewać dopiero w 2015 r.).

Deficyt finansów publicznych planowany na ten rok to około 4% PKB. Tak się składa, że mniej więcej tyle wyniosą w tym roku koszty obsługi długu publicznego (w roku 2012 wyniosły one 3,65% PKB, a jako że dług ciągle rośnie, a PKB spada, to koszty obsługi długu mogą spokojnie przekroczyć 4% PKB). Zaprzestanie spłaty kuponów obligacji powinno zatem w przybliżeniu wystarczyć do zrównoważenia budżetu. Takie rozwiązanie niesie ze sobą szereg zalet.

Po pierwsze, jest to rozwiązanie łatwiejsze do zaakceptowanie przez obywateli niż ciągłe podnoszenie podatków i ograniczanie wydatków na cele socjalne. Ocenia się, że 45% cypryjskiego długu jest w rękach zagranicznych inwestorów. Trudno wyobrazić sobie sytuację, że wyjdą oni na ulicę, organizując strajki i demonstracje, podczas których w urzędy państwowe polecą koktajle Mołotowa. Trzeba oczywiście pomyśleć o reakcji i sytuacji cypryjskich inwestorów, ale tym zajmiemy się za chwilę.

Po drugie, cypryjski rząd na wiele lat skutecznie wyeliminuje się z rynków długu, co sprawi, że nie będzie miał innego wyjścia, jak tylko prowadzić politykę zrównoważonego budżetu. Wszelkie dodatkowe wpływy będzie mógł jedynie osiągać dzięki sprzedaży swoich aktywów, czyli prywatyzacji. Jako że zwiększanie opodatkowania wywołuje naturalne protesty, to cypryjscy politycy będą pod ciągłą presją do przeprowadzania reform stymulujących wzrost gospodarczy (szeroko rozumiana deregulacja i de(biurok)ratyzacja), jeśli chcą liczyć w przyszłości na wyższe wpływy podatkowe. Tym samym Cypr przez długie lata może stać się przykładem relatywnie wolnorynkowej gospodarki z niewielkim udziałem wydatków publicznych w PKB. Prywatyzacja, strukturalne reformy i obcięcie wydatków publicznych powinny wpłynąć ozdrowieńczo na cypryjską gospodarkę, która mogłaby się zacząć rozwijać znacznie szybciej niż w 2015 r.

Finansowy Armagedon?

Cypryjskie banki mocno ucierpiały na podobnej operacji (częściowym bankructwie) przeprowadzonej na greckim długu. To właśnie potrzeba ich rekapitalizacji jest oficjalnym powodem nakładania nowych podatków. Czy zatem bankructwo Cypru nie sprawi, że banki te zbankrutują, a obywatele Cypru stracą możliwość przeprowadzenia jakichkolwiek operacji finansowych? Taki czarny scenariusz jest możliwy, choć raczej nieprawdopodobny. Nie wszystkie banki muszą zostać na tyle dotknięte utratą obligacji cypryjskiego państwa, by zbankrutować. Aktywa cypryjskich banków to ponad 120 mld euro. Na bankructwie Cypru banki te straciłyby zapewne około 5% swoich aktywów. Jest całkiem możliwe, że podmioty posiadające lepsze aktywa będą w stanie zdobyć finansowanie i normalnie prowadzić działalność bankową. Gorsze banki mogą upaść, ale w pierwszej kolejności straty poniosą ich właściciele. Osoby mające depozyty mogą po likwidacji aktywów banku odzyskać całość lub znaczną część swoich pieniędzy. Przy scenariuszach proponowanych przez eurokratów wszyscy solidarnie wspierają akcjonariuszy banków. Przy proponowanym przeze mnie rozwiązaniu to właśnie przede wszystkim akcjonariusze podmiotów niepotrafiących utrzymać się na rynku ponoszą straty. Dość oczywiste wydaje mi się, które rozwiązanie jest łatwiejsze do zaakceptowania przez obywateli Cypru.

Ponadto na cypryjskim rynku mogą szybko pojawić się nowe podmioty (np. zagraniczne banki), jeśli popyt na usługi bankowe nie będzie mógł być zaspokojony przez ich dotychczasowych dostarczycieli. Cypr spore przychody czerpie z przyjazdów zagranicznych turystów, dlatego nawet w najczarniejszym scenariuszu bankowego Armagedonu dość szybko na wyspie powinien się pojawić świeży strumień euro.

Co z Unią Europejską i strefą euro?

Pozostaje jeszcze jeden problem – jak wytłumaczyć się z takiego kroku przed Brukselą i Europejskim Bankiem Centralnym? Cypr może się tu na szczęście powołać na precedens grecki. Skoro Grecja mogła sobie pozwolić na nieuregulowanie części długu – to dlaczego odmówić tego prawa Cyprowi, który z dobrodziejstw unijnej polityki gospodarczej korzysta krócej, przez co może jeszcze nie być tak stabilnym makroekonomicznie krajem, by poradzić sobie z wysokim długiem publicznym przy niesprzyjających warunkach gospodarczych w strefie euro?

Follow

Follow