Banki centralne powoli stają się jedynymi instytucjami, które są skłonne do inwestowania i udzielania pożyczek. Gdy prywatni inwestorzy skupiają się raczej na delewarowaniu, banki centralne ciągle powiększają swoje aktywa, powiększając dźwignię swoich inwestycji. Proceder ten nabrał już takich rozmiarów, że możemy coraz poważniej zastanawiać się, czy nie wchodzimy w jakiś nowy okres socjalizmu. Mises wyróżniał dwa historyczne typy socjalizmu (czyli systemu publicznej własności środków produkcji): komunistyczny, w którym państwo oficjalnie nacjonalizuje przemysł i nim zarządza; hitlerowski, gdzie zachowuje się pozory własności prywatnej, ale przedsiębiorstwami i tak zarządzają państwowi funkcjonariusze. Obecnie stajemy przed widmem systemu, w którym wszelkie inwestycje są finansowane prawie bezpośrednio przez bank centralny. Bank może skupować określone papiery wartościowe lub poprzez decyzję o akceptowalnych zabezpieczeniach pożyczek dla banków komercyjnych kreować rynki na określone aktywa. Aby uświadomić sobie, jaką skalę przyjął ten proces, warto spojrzeć na poniższe wykresy (via ZeroHedge).

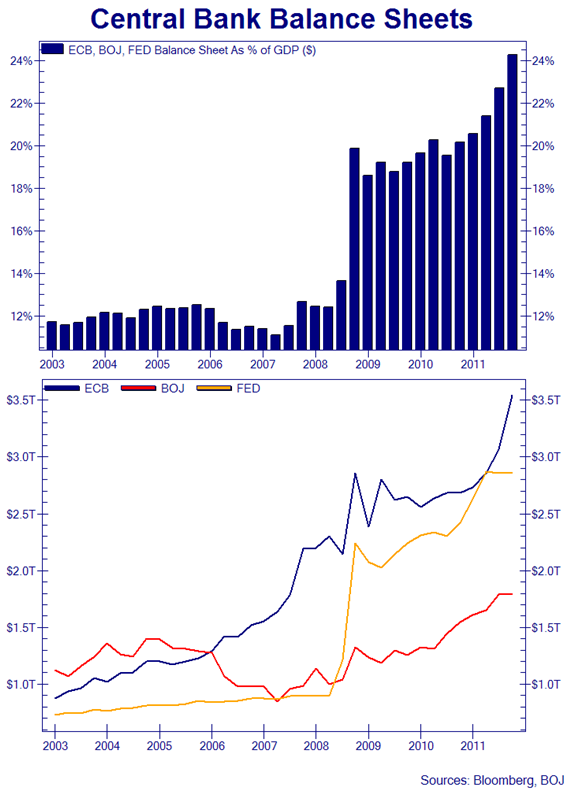

Na pierwszym wykresie przedstawiono jaką część PKB państw rozwiniętych stanowią bilanse 3 największych banków centralnych (Fed, EBC, Bank Japonii). Od wybuch kryzysu wartość ta się podwoiła, sięgając prawie 25%. Drugi wykres przedstawia, jak zmieniały się bilanse każdego z 3 banków.

Pieniężni centralni planiści tłumaczą swoje działania chęcią pomocy dla walczących ze stagnacją gospodarek, jednak ich agresywne interwencje nie przynoszą na razie skutku — borykające się z licznymi problemami banki komercyjne ciągle nie chcą pożyczać pieniędzy. Prowadzi to do niezwykle dziwnych sytuacji. Np. w USA mnożnik M1 (czyli stosunek agregatu M1 do bazy monetarnej) od 3 lat jest mniejszy od jedności, co oznacza, że środki pompowane przez Fed nie „wypływają” do gospodarki (chociaż od zakończenia QE2 mnożnik wyraźnie zaczął rosnąć, co może oznaczać rozwój nieśmiałej akcji kredytowej).

Podobna sytuacja istnieje w strefie euro. Mnożnik M3 spadł prawie dwukrotnie od wybuchu kryzysu, a środki pożyczone od EBC przez banki w ramach nadzwyczajnych, 3-letnich operacji pożyczkowych trafiły w większości na depozyty w tymże EBC. Kolejne miesiące takiego stanu rzeczy będą oznaczać następne kroki w stronę systemu z bankami centralnymi jako właścicielami ostatniej instancji.

UPDATE: Janek Lewiński kontynuuje temat.

Follow

Follow