Posted by Mateusz Benedyk

on czerwiec 22, 2012

Mateusz Benedyk /

2 komentarze

W Tragedii euro Philipp Bagus przedstawił funkcjonowanie strefy euro jako specyficzny przypadek tragedii wspólnego pastwiska. Według Bagusa członkom europejskiej unii monetarnej opłaca się zadłużać, ponieważ koszty zadłużania można łatwo przerzucić na innych. Dzieje się tak, gdyż dług rządowy jest przyjmowany jako zabezpieczenie w pożyczkach Europejskiego Banku Centralnego. Tym samym deficyty są zwykle monetyzowane, a koszty zadłużania przerzucane są na wszystkich użytkowników euro. Ponadto, dzięki uprzywilejowanej pozycji w operacjach EBC, obligacje rządowe były znacznie droższe, niż miałoby to miejsce bez takiej polityki banku centralnego.

Aaron Tornel i Frank Westermann, analizując działania EBC od wybuchu kryzysu, także doszli do wniosku, że w strefie euro mamy do czynienia z tragedią wspólnego pastwiska, choć nieco innego rodzaju. Zwracają oni uwagę na specyficzny system podejmowania decyzji w strefie euro. Co prawda stopy procentowe są ustalane na poziomie centralnym —we Frankfurcie — to poszczególne banki centralne posiadają sporą niezależność w przyznawaniu kredytów bankom znajdującym się pod ich jurysdykcją. Narodowe banki centralne uzyskały sporą dowolność w decydowaniu o tym, jakie aktywa przyjmować jako zabezpieczenie udzielanych pożyczek. Ponadto, przy niektórych operacjach (np. LTRO) EBC nie ustala maksymalnego pułapu pożyczek, jakich udzieli. Banki mogą pożyczyć tyle, ile chcą (o ile są w stanie znaleźć aktywa służące za zabezpieczenie). Do tego w skrajnych przypadkach narodowe banki centralne mogą udzielać pożyczek w ramach programu Emergency Liquidity Assistance (ELA) — w tym przypadku wystarczającym zabezpieczeniem pożyczek jest rządowa gwarancja.

Wymienione wyżej czynniki sprawiają, że banki centralne państw peryferyjnych mogą zwiększać pożyczki dla banków komercyjnych pod swoją jurysdykcją, a np. Bundesbank nie może się temu efektywnie sprzeciwić. Koszty kreacji pieniądza dokonywanej przez Bank Hiszpanii czy Włoch ponoszą z kolei wszyscy użytkownicy euro — tragedia wspólnego pastwiska.

Wydaje się, że proces ten ma szansę jeszcze się rozszerzyć — EBC ogłosił dzisiaj, że jeszcze bardziej luzuje swoją politykę, jeśli chodzi o wymagane zabezpieczenia. Zatem hiszpańskie banki zapewne znajdą na swoich bilansach kolejne aktywa, dzięki którym uzyskają kolejne pożyczki. Dzięki temu będą mogły dalej egzystować, nawet jeśli klienci będą wycofywać z tych banków swoje depozyty i nawet jeśli Bundesbank będzie mruczał pod nosem, że mu się to wszystko nie podoba.

Tags: EBC, ELA, Hiszpania, ltro, pastwisko

Posted by Mateusz Benedyk

on maj 16, 2012

Mateusz Benedyk /

No Comments

Polskie i światowe media donoszą, że Grecy wycofują swoje depozyty z banków. Choć kurczenie się depozytów w greckich bankach to żadna nowość, to jednak skala zjawiska zdaje się być rekordowa. Według „Financial Times” w poniedziałek i wtorek wycofano 1,2 mld €, a od końca kwietnia jakieś 5 mld. Ponoć szczególnie popularne wśród klientów greckich banków są zlecenia kupna niemieckich obligacji. Na koniec marca depozyty Greków sięgały 170 mld €. Banki są zmuszone pożyczać kolejne pieniądze od greckiego banku centralnego w ramach ELA (emergency liquidity assistance). Według „FT Alphaville” dotychczas banki pożyczyły tak jakieś 60 mld €. Pożyczki te są udzielane pod zastaw dość kiepskich aktywów, których nie przyjmuje zwykle EBC. Jednak nawet te aktywa kończą się greckim bankom. Według analiz JP Morgan banki będą mogły pożyczyć maksymalnie jeszcze 65 mld €. Przy obecnym tempie wycofywania depozytów dałoby to zatem greckim bankom jakieś 2 miesiące działania. W najbliższych dniach greckie banki powinny jednak w ramach rekapitalizacji dostać obligacje Europejskiego Instrumentu Stabilizacji Finansowej (EFSF), które poprawiają nieco ich sytuację.

W związku z zamieszaniem politycznym i sytuacją banków mnożą się głosy o możliwym kolejnym bankructwie Grecji. Jak wspominałem w marcu, obecnie najbardziej narażone na bankructwo Grecji są inne państwa a nie instytucje finansowe. Według analiz Erica Dora z IESEG School of Management w Lille (przytaczane m.in. tu) niemieckie instytucje rządowe mogłyby stracić na bankructwie Grecji prawie 90 mld €, a francuskie 66,4 mld. Na te liczby składają się m.in. rozliczenia w systemie Target2, obligacje w posiadaniu EBC, bezpośrednie pożyczki dla rządu greckiego czy gwarancje dla EFSF. Dokładne sumy w tabeli poniżej.

|

Upper bound of the losses

Billions €

|

|

French State

|

German State

|

| TARGET2 liabilities of the Bank of Greece |

22.7

|

30.2

|

| Greek sovereign bonds held by the Eurosystem: SMP |

9.8

|

14

|

| Bilateral loans to Greece in the context of the first programme |

11.4

|

15.1

|

| Guarantees to bonds issued by the EFSF to provide loans to Greece in the context of the second programme |

8.4

|

11.2

|

| Guarantees to debts issued by the EFSF in the context of its participation to the “Private Sector Involvement” –restructuration of the Greek debt:“sweetener” |

6.5

|

8.6

|

| Guarantees to debts issued by the EFSF in the context of its participation to the “Private Sector Involvement” –restructuration of the Greek debt: payment of accrued interest |

1

|

1.4

|

| Guarantees to bonds issued by the EFSF to provide loans to Greece in order to buy back sovereign bonds used by banks as collateral to obtain funding from the Eurosystem |

7.6

|

10.2

|

|

Total

|

66.4

|

89.8

|

Według tych samych analiz, jeśli Grecja wróci do własnej waluty, która straci na wartości 50%, to greckie aktywa francuskich i niemieckich banków stopnieją odpowiednio o 19,8 mld € i 4,5 mld €, co wydaje się kwotami niezwykle małymi w porównaniu do zaangażowania rządów. Ciekawe zatem, jak niemieccy i francuscy politycy będą obecnie namawiać swoich greckich kolegów do dalszych spłat zadłużenia.

Tags: EBC, EFSF, ELA, Francja, Grecja, Niemcy, run na banki, TARGET

Posted by Mateusz Machaj

on marzec 01, 2012

Mateusz Machaj /

1 Comment

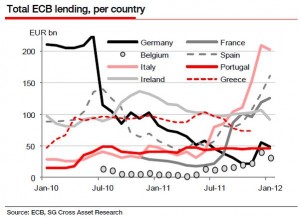

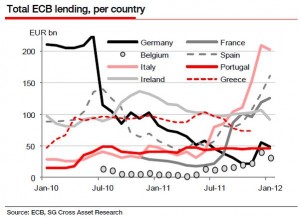

Jak wszyscy zapewne wiedzą EBC uruchomił ciąg dalszy kolejnych operacji LTRO2, które dostarczają bankom zwiększonego dostępu do środków. Ot, kolejne pół biliona euro. Wszystko to dzieje się pod zastaw wątpliwej jakości aktywów. Jak donosi Fitch (wiadomość od Alphaville), ponoć włoskie banki uzyskują szczególnie korzystne warunki i mogą zastawiać gorszej jakości papiery. Dobrze tłumaczyłoby to ten wykres obrazujący finansowanie się banków komercyjnych w EBC przygotowany w raporcie Societe General:

Krótkie objaśnienie wykresu: Niemcy mają się świetnie, bo widzimy europejski run na banki. Środki finansowe przepływają z krajów zagrożonych do Niemiec. Co ciekawe, wyraźnie wzmożoną potrzebę finansowania przez EBC widać na przykładzie Włoch, Hiszpanii i Francji. A co z Grecją i Portugalią? Źle. Tak źle, że tym bankom pozostaje najwyraźniej tylko ELA, czyli emergency liquidity assistance (dlatego nie widać ich na powyższym wykresie). Jaka jest różnica? Bardzo znacząca. ELA przeprowadza krajowy bank centralny i to oznacza, że wszelkie straty pozostają w danym banku centralnym. Nie są kolektywnie rozdzielane za pomocą Eurosystemu na wszystkie banki. W przeciwieństwie do pożyczek LTRO.

O tym, że Grecja już odpływa ze strefy euro, może świadczyć ten komunikat EBC, z którego dowiadujemy się, że EBC przestaje akceptować papiery greckie jako zabezpieczenie:

The Governing Council of the European Central Bank (ECB) has decided to temporarily suspend the eligibility of marketable debt instruments issued or fully guaranteed by the Hellenic Republic for use as collateral in Eurosystem monetary policy operations.

„Wreszcie” chciałoby się powiedzieć. Prawie dwa lata po tym, jak zaczęliśmy słuchać zapewnień EBC, że papiery greckie są prawie najbezpieczniejsze na świecie.

Ważnym punktem w całej układance jest postawa Jensa Weidmanna, czyli prezesa Bundesbanku, który dosyć twardo wypowiedział się o polityce EBC. I właśnie o LTRO, czyli o tych operacjach, które mogą przynieść kolektywnie pokrywane straty wewnątrz Eurosystemu.

Informację o liście Weidmanna do Draghiego można przeczytać tutaj. Weidmann twierdzi, że w przypadku kłopotów banków korzystających z LTRO poszczególne banki centralne nie będą w stanie pokryć ich strat, więc EBC mocno naraża się na utratę swojej reputacji.

I na koniec podsumowanie ostatnich kilkunastu miesięcy: EBC już stał się większym lombardem niż Fed. Jego bilans wynosi ponad 3 biliony euro (Fedu ponad 2 biliony euro).

Tags: Bundesbank, Draghi, EBC, ELA, euro, ltro, weidmann

Follow

Follow