Wielka Brytania

Znacznie trudniej niż o gospodarce USA wydać osąd o kondycji brytyjskich producentów. Oficjalne dane o PKB wskazują na przeciągającą się stagnację gospodarki. Z drugiej strony istnieją przesłanki, by do końca takiej ocenie sytuacji nie ufać. Mam tu na myśli kondycję rynku pracy i brak przyrostu zasobów funta.

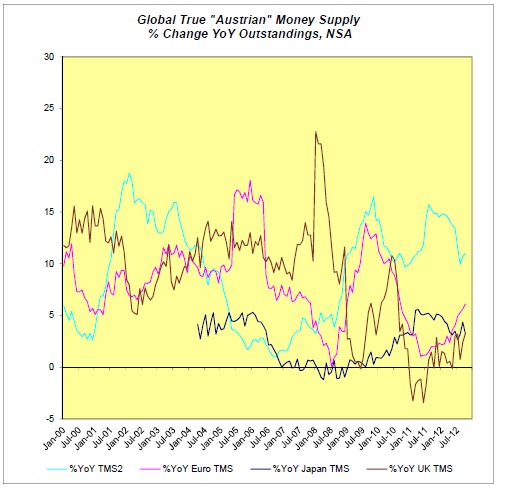

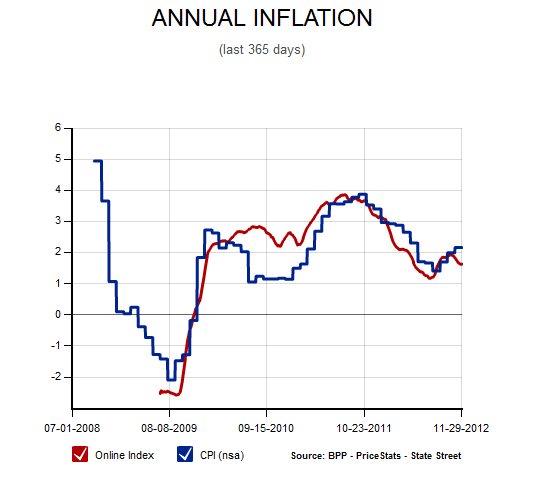

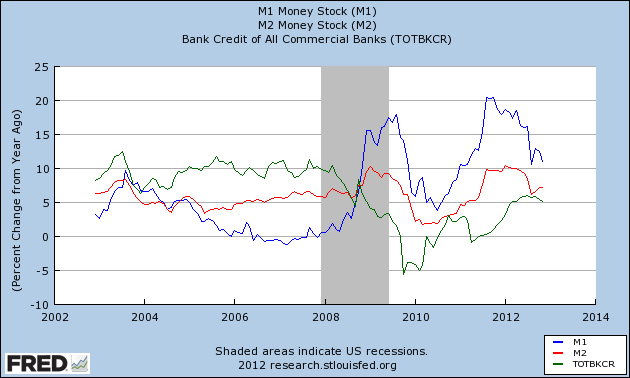

Jeśli uwierzymy przywoływanemu w pierwszej części wpisu austriackiemu wskaźnikowi podaży pieniądza, to zobaczymy, że od 2 lat zasoby funta w Zjednoczonym Królestwie praktycznie się nie zmieniły (spadały wręcz w 2011 r. i rosną w niewielkim stopniu w mijającym roku). Taka zmiana dynamiki w sferze monetarnej wyjaśnia także, dlaczego wskaźnik inflacji systematycznie maleje — z 5,2% we wrześniu 2011 r. do 2,6% obecnie.

Brak wzrostu podaży pieniądza jest efektem braku ekspansji kredytowej ze strony banków. Kolejne działania Banku Anglii i jego prezesa — Sir Mervyna Kinga[1] — nie przynoszą na szczęście rezultatu, dzięki czemu błędne inwestycje z okresu boomu nie mogą być podtrzymywane w nieskończoność. Możliwe zatem, że spowolnienie wzrostów brytyjskiego PKB odzwierciedla właśnie proces oczyszczania gospodarki z inwestycji możliwych do utrzymania jedynie w warunkach ekspansji kredytowej. To z kolei prognozowałoby dobrze na przyszłość mieszkańcom Wielkiej Brytanii.

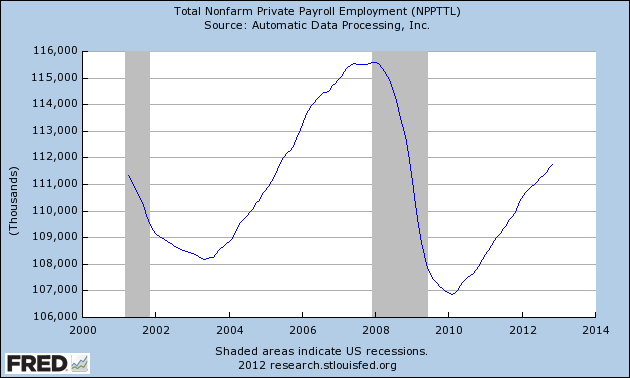

Z wątłą dynamiką PKB nie bardzo korespondują dane dotyczące zatrudnienia. Zatrudnienie w sektorze prywatnym swój dołek osiągnęło na koniec 2009 r. — ok. 22,5 mln — i od tamtej pory wzrosło o prawie 1,4 mln. Jednocześnie w sektorze publicznym pracę straciło jakieś 600 tys. osób[2]. Trudno wyobrazić sobie sektor prywatny pogrążony w recesji, w którym regularnie przybywa miejsc pracy.

| Sektor publiczny | Sektor prywatny | Całkowite zatrudnienie | ||||

| Zatrudnienie | Procent całości | Zatrudnienie | Procent całości | |||

| 2007 | Mar (r) | 6 048 | 20,8 | 23 050 | 79,2 | 29 098 |

| Jun (r) | 6 040 | 20,7 | 23 165 | 79,3 | 29 205 | |

| Sep (r) | 6 036 | 20,6 | 23 277 | 79,4 | 29 313 | |

| Dec (r) | 6 039 | 20,5 | 23 398 | 79,5 | 29 437 | |

| 2008 | Mar (r) | 6 010 | 20,4 | 23 518 | 79,6 | 29 528 |

| Jun (r) | 6 026 | 20,4 | 23 482 | 79,6 | 29 508 | |

| Sep (r) | 6 066 | 20,7 | 23 280 | 79,3 | 29 346 | |

| Dec (r) | 6 325 | 21,6 | 23 003 | 78,4 | 29 328 | |

| 2009 | Mar (r) | 6 319 | 21,7 | 22 759 | 78,3 | 29 078 |

| Jun (r) | 6 323 | 21,9 | 22 508 | 78,1 | 28 831 | |

| Sep (r) | 6 365 | 22,0 | 22 520 | 78,0 | 28 885 | |

| Dec (r) | 6 362 | 22,1 | 22 481 | 77,9 | 28 843 | |

| 2010 | Mar (r) | 6 328 | 21,9 | 22 514 | 78,1 | 28 842 |

| Jun (r) | 6 311 | 21,7 | 22 807 | 78,3 | 29 118 | |

| Sep (r) | 6 266 | 21,5 | 22 843 | 78,5 | 29 109 | |

| Dec (r) | 6 221 | 21,3 | 22 946 | 78,7 | 29 167 | |

| 2011 | Mar (r) | 6 196 | 21,2 | 23 032 | 78,8 | 29 228 |

| Jun (r) | 6 102 | 20,9 | 23 028 | 79,1 | 29 130 | |

| Sep (r) | 6 069 | 20,9 | 23 033 | 79,1 | 29 102 | |

| Dec (r) | 6 032 | 20,7 | 23 109 | 79,3 | 29 141 | |

| 2012 | Mar (r) | 5 999 | 20,5 | 23 325 | 79,5 | 29 324 |

| Jun (r) | 5 769 | 19,5 | 23 791 | 80,5 | 29 560 | |

| Sep (r) | 5 745 | 19,4 | 23 856 | 80,6 | 29 601 | |

Dalszą ekspansję prywatnego sektora ciągle spowalnia jednak polityka fiskalna brytyjskiego rządu. Wydatki publiczne liczone jako procent PKB ciągle stanowią ogromną część gospodarki i znacznie przekraczają trzydziestokilkuprocentowy poziom charakterystyczny dla brytyjskiej gospodarki przed wybuchem kryzysu.

Chociaż wydatki publiczne maleją jako procent PKB, to nominalnie ciągle rosną. Jedyne „cięcia budżetowe”, o których szumnie się słyszy w mediach, to w przypadku Wielkiej Brytanii jedynie spowolnienie tempa wzrostu wydatków i chyba nie można się spodziewać bardziej radykalnych kroków w tym kierunku, skoro brytyjski odpowiednik Jacka Rostowskiego ciągle przesuwa w coraz dalszą i dalszą przyszłość perspektywę zrównoważenia budżetu.

| Total Spending Fiscal Years 2003 to 2015 |

||||

|

Year |

GDP-UK |

Population-UK |

Total Spending -total |

|

|

2003 |

1139.44 |

59.799 |

415.21 |

a |

|

2004 |

1202.37 |

60.145 |

451.50 |

a |

|

2005 |

1254.29 |

60.493 |

488.31 |

a |

|

2006 |

1328.6 |

60.843 |

502.56 |

a |

|

2007 |

1405.8 |

61.194 |

543.96 |

a |

|

2008 |

1433.87 |

61.548 |

575.97 |

a |

|

2009 |

1393.85 |

61.904 |

621.40 |

a |

|

2010 |

1458.45 |

62.262 |

660.81 |

a |

|

2011 |

1509.6 |

62.649 |

681.33 |

a |

|

2012 |

1559.5 |

63.067 |

687.96 |

e |

|

2013 |

1631.3 |

63.488 |

676.57 |

g |

|

2014 |

1717.1 |

63.912 |

715.27 |

g |

|

2015 |

1813.5 |

64.338 |

728.87 |

g |

|

Legend: |

||||

Gospodarka Wielkiej Brytanii ciągle chyba jest w fazie depresji — przedsiębiorcy od dwóch lat żyją w warunkach braku ekspansji kredytowej, co powinno powodować przechodzenie zasobów do tych przedsięwzięć, które cieszą się sympatią konsumentów. Takie dwuletnie oczyszczenie tworzy solidną podstawę do zrównoważonego wzrostu gospodarczego. Rozwoju gospodarczego można się spodziewać, jeśli brytyjski rząd będzie skutecznie poskramiał swój apetyt na wydawanie pieniędzy podatników. Rozwój ten będzie zrównoważony, jeśli Bankowi Anglii dalej nie uda się wywołać kolejnej ekspansji kredytu[3].

[1] Niestety, p. King, jedna z częściej przywoływanych postaci na tym blogu, kończy w tym roku kadencję. Zastąpi go były szef kanadyjskiego banku centralnego, imć Mark Carney. Jego prawdopodobna nominacja bardzo ucieszyła tzw. monetarystów rynkowych, ponieważ Carney z sympatią wypowiadał się ostatnio o idei stabilizowania nominalnego PKB jako celu operacyjnego polityki pieniężnej. O tej idei pisałem trochę już wcześniej.

[2] Przy analizie tych danych trzeba pamiętać, że 200 tys. miejsc pracy przesunięto z sektora publicznego do prywatnego poprzez zmianę statystycznych standardów. Niemniej jednak ogólny trend pozostaje taki sam, nawet jeśli weźmiemy pod uwagę tę zmianę sposobu liczenia.

[3] Na lekturę wpisów o strefie euro i Polsce zapraszam na początku stycznia 2013 r.

Follow

Follow