W najnowszym odcinku (wyemitowanym w Wielkiej Brytanii w niedzielę – 14 VII) popularnego programu motoryzacyjnego „Top Gear” panowie Clarkson, May i Hammond podróżowali po Hiszpanii. Okazało się, że Hiszpania jest obecnie idealnym miejscem do nagrywania programów o samochodach. Liczne autostrady świecą pustkami, więc spokojnie można rozwijać dużą prędkość. Ponadto te puste autostrady zbudowano m.in. w górach, co sprawia, że pokonywanie niełatwych technicznie zakrętów, idealnych do testowania jakości pojazdu, można połączyć z podziwianiem wspaniałych widoków, dobrze sprzedających się w telewizji.

Puste autostrady (czasami prowadzące donikąd) to nie jedyna atrakcja Hiszpanii z punktu widzenia fanów motoryzacji. Okazuje się, że można tam także znaleźć nieczynne lotnisko (wybudowano je kilka lat temu, szybko jednak zbankrutowało). Względnie nowy i nieużywany pas startowy to świetne miejsce np. na testowanie prędkości, z czego brytyjskie trio dziennikarzy skrzętnie skorzystało.

Kolejnym elementem hiszpańskiego krajobrazu są dzisiaj całe miasta bądź dzielnice pełne nowych domów, w których nikt nie mieszka. Zamiast wydawać pieniądze na hotel można sobie spokojnie przekimać w opuszczonym, acz komfortowym budynku. Do tego, jako że w całych dzielnicach nie widać żywej duszy, można sobie łatwo zbudować własny tor uliczny i poćwiczyć na nim wykręcanie dobrych czasów.

To, że Hiszpania może być uznana za Mekkę dla twórców i fanów programów motoryzacyjnych, mieszkańcy Półwyspu Iberyjskiego zawdzięczają dwóm elementom: ogromnej ilości inwestycji publicznych współfinansowanych przez Unię Europejską oraz bańce na rynku nieruchomości wywołanej przez politykę pieniężną Europejskiego Banku Centralnego. Wbrew uczonym twierdzeniom keynesowskich ekonomistów inwestycje publiczne nie bardzo przełożyły się mnożnikowo na wzrost gospodarczy. Od kilku lat Hiszpania jest pogrążona w kryzysie i wydaje się, że dużo z publicznych pieniędzy wyrzucono po prostu w błoto. Nie dziwi to ludzi, którzy znają Misesowską krytykę socjalizmu – urzędnicy nie mogą stosować kalkulacji ekonomicznej, więc działają po omacku i okazuje się często, że ich projekty to co najwyżej betonowe pomniki władzy, przy otwarciu których politycy mogą się pokazać w mediach w pozytywnym kontekście. Polityka taniego kredytu kończy się zaś błędnymi inwestycjami – powstają dobra, na które tak naprawdę nie ma popytu. W takiej sytuacji jednym pocieszeniem pozostaje fakt, że przynajmniej fani motoryzacji potrafią jakoś wykorzystać ten bałagan.

Obrazki z Hiszpanii nie nastrajają optymizmem w Polsce. Polski rząd właśnie ogłosił plany nowelizacji budżetu, które sprowadzają się w dużej części do podwyższenia deficytu budżetowego. Zamiast zdecydować się na drastyczne ograniczenie wydatków publicznych, rząd postanowił ograniczyć wydatki jedynie kosmetycznie. Jak podkreśla minister Rostowski, priorytetem rządu są inwestycje infrastrukturalne i żadna krzywda im się nie stanie. Dlaczego? Bo one zapewniają rozwój gospodarczy.

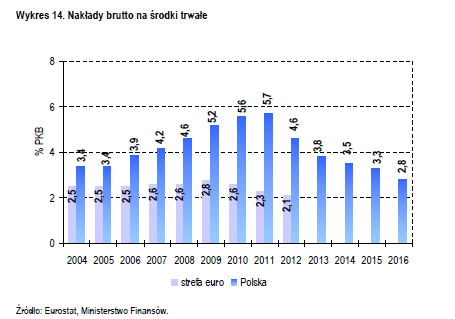

Jak można zauważyć na powyższym wykresie (zaczerpniętym z rządowego Programu Konwergencji), Polska w ostatnich latach na takich inwestycjach nie oszczędzała. Można się dziwić, że nie przeżywamy obecnie wspaniałego wzrostu gospodarczego, który miały przynieść nam kolejne kilometry autostrad, dróg ekspresowych czy lotniska i stadiony. Można wręcz podsunąć heretycką myśl – może zasoby zużyte na te inwestycje pozostawione w gestii sektora prywatnego znalazłyby lepsze zastosowanie…

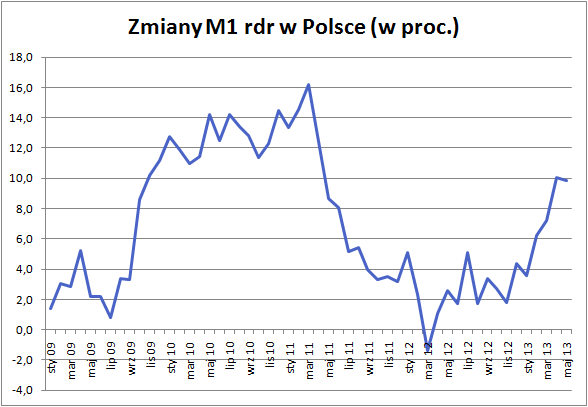

Minister Rostowski jednocześnie chętnie karci NBP, który prowadzi rzekomo zbyt restrykcyjną politykę pieniężną, hamując rozwój kraju nad Wisłą. Trzeba przyznać, że od połowy 2011 do połowy 2013 r. podaż pieniądza w Polsce przyrastała bardzo wolno. Dzięki temu możemy się cieszyć najniższą od lat inflacją. Jednocześnie ujawniono błędne inwestycje będące efektem poprzedniej ekspansji kredytowej (np. związane z budownictwem) i rozpoczął się proces restrukturyzacji gospodarki w stronę bardziej zrównoważonego rozwoju, który może się obyć bez sztucznie zaniżonych stóp procentowych. Wydaje się, że skala błędnych inwestycji w Polsce nie dorównała na szczęście tej hiszpańskiej i uniknęliśmy tak silnego kryzysu.

Niestety, wygląda na to, że ostatnie działania NBP odniosły pewien skutek i, jak pokazuje poniższy wykres (dane NBP), podaż pieniądza w Polsce znów rośnie dość szybko. Może to oczywiście oznaczać kolejną ekspansją kredytową, powodującą błędne inwestycje.

Kiedy Polska wchodziła do Unii Europejskiej, to Hiszpanię przedstawiano jako przykład udanej transformacji gospodarczej – z peryferyjnego kraju unijne pieniądze rzekomo stworzyły kwitnącą i nowoczesną gospodarkę. W rzeczywistości Hiszpanie żyli iluzją – wydatki na publiczne inwestycje wliczają się do PKB i przez to statystyki wyglądają lepiej, ale takie wydatki (oderwane od kalkulacji ekonomicznej) to marnotrawstwo zasobów, którymi sektor prywatny mógłby gospodarować oszczędniej. Iluzję tę podtrzymywał EBC, pozwalając na ogromny wzrost akcji kredytowej w Hiszpanii. Zdaniem rządzących Polską powinniśmy iść właśnie taką drogą – tanim kredytem finansować polityczne pomniki. I wysłać zaproszenie do producentów „Top Gear”. No cóż, to przynajmniej dobra wiadomość dla fanów brytyjskiego programu.

Follow

Follow