Posted by Mateusz Machaj

on październik 21, 2008

Bez kategorii /

1 Comment

Bernanke nie przestaje. We wczorajszym oświadczeniu wyglądał na bardziej niż zwykle podenerwowanego i jakby nie spał całą noc. A wymyślił kolejne facility. Teraz do TAF, TSLF, PDLF, CPFF, AMLF dołączyło MMIFF (More Mad Injection Fraud Facility). Zasadniczo jest to to samo co wcześniej, ale rozszerza się okres podmiany papierow do 90 dni i klientela do mutual funds. Jeszcze chwila, a przestanę nadążać za tym wszystkim. Te operacje zmieniają się w telenowelę. Co chwilę coś nowego, a jednak to samo.

Zachęcam do obstawiania ile dni minie zanim pojawią się kolejne nowe operacje, albo propozycje. Z takim tempem jak ostatnio, ja obstawiam 10 dni.

Zresztą u Misha na blogu te plany Bernankego o tymczasowych podmianach tracących na wartości aktywów, zostały świetnie zilustrowane:

Tags: TAF

Posted by Mateusz Machaj

on październik 13, 2008

Bez kategorii /

34 komentarze

Wiele osób wysyła sygnały, że Fed „drukuje” pieniądze. Praktycznie co parę dni słyszymy z kolei informacje, że Fed jakoś wspomógł upadający system i wtłoczył w niego ileś tam miliardów dolarów. Tymczasem owe wtłoczenia, o których czytamy, nie polegają tak naprawdę na druku. Fed nie drukuje, a przynajmniej jeszcze nie bezpośrednio. Fed posiada w swoich księgach amerykańskie obligacje, czyli US Treasuries. W zeszłym roku przed samym kryzysem sierpnia posiadał ich o wartości prawie 800 miliardów dolarów. Od momentu sierpnia Fed zaczął uruchamiać operacje, mające na celu wsparcie rynku kredytowego. Rozpoczął akcje nazywane TAF, TSLF, PDLF (teraz ostatnio dołączono do tego CPFF), które polegają na zabraniu śmieciowych papierów z ksiąg banków komercyjnych i innych instytucji (tj. aktywów związanych z upadającym rynkiem nieruchomości). Fed te śmieci wymienia na obligacje, które posiada. Bank komercyjny, czy inna instytucja, dostaje obligacje państwa, a Fed zostaje w zamian za to ze śmieciową inwestycją.

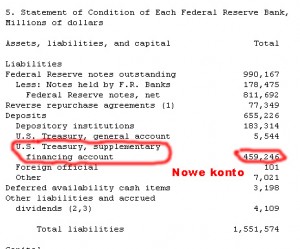

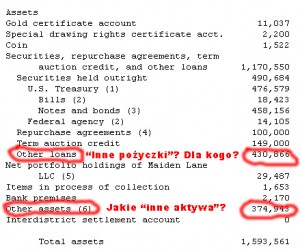

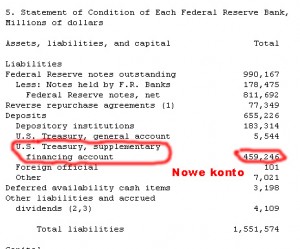

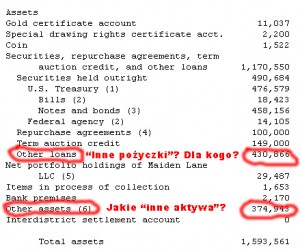

W wyniku tych operacji Fed rozdał już w tej chwili obligacji o wartości 300 miliardów dolarów. A zatem nie dokonał tak naprawdę druku, lecz pozbył się posiadanych przez siebie obligacji amerykańskiego rządu (na które wydrukował pieniądze już jakiś czas wcześniej, żeby je wpuścić w swoją księgowość). Teraz – Bernanke zapowiedział, że zamierza rozszerzyć zakres tych operacji do 900 miliardów dolarów. Od razu pojawia się pytanie – skąd weźmie na to obligacje, skoro pozbywa sie ich z taką szybkością? Obligacje Fed musiałby dostać od Treasury, a Treasury musiałby je wyemitować. Z tymże wiązałoby się to z dwoma kosztami. Emisja dodatkowych obligacji oznacza dla rządu amerykańskiego kolejne zwiększenie już i tak dużego deficytu i długu publicznego. Po drugie skupowanie przez Fed wprost papierów Treasury oznacza automatyczny inflacyjny efekt (przez kreację pieniądza). Tak więc Bernanke i Paulson wymyślili, że jakoś sobie z tym poradzą. Widać to w kolejnym raporcie Fed H.4.1, gdzie pojawia się nowa pozycja „supplementary financing account” czyli jak gdyby konto dodatkowe dla rządu amerykańskiego. Z kolei po stronie aktywów Fed nagle przyrasta pozycja „Other loans”, za którą nie wiadomo co się kryje. Obydwa rysunki z ksiąg Fedu będą pomocne:

Pasywa z nowym kontem rządu amerykańskiego:

Aktywa z nowymi pożyczkami, które skupił Fed:

Logika wskazuje na rzecz następującą: Bernanke boi się inflacji, a Paulson boi się zwiększania oficjalnie deficytu budżetowego. Ale Bernanke potrzebuje dodatkowych obligacji, żeby dawać je w prezencie bankom w zamian za nieruchomościowe śmieci. Tak więc Paulson mimo wszystko stworzył obligacje, ale te obligacje trafiają w sekcje „other loans” w księgach Fedu, a nie jako otwarcie posiadane przez Fed obligacje (nie „securities held outright” – a dokładnie ta oficjalna pozycja właśnie zmalała przez niewiele ponad rok o jakieś 300 miliardów). Z kolei Bernanke, który wydrukował na ich przejęcie pieniądze, księguje je nie na regularnym koncie rządu amerykańskiego, ale na „suplementarnym”, żeby sobie po prostu tam leżały póki co, a nie trafiały w oficjalny budżet państwa.

Pytanie, dlaczego? Ponieważ Paulsonowi nie zależy na tym, aby zwiększać deficyt zgodnie z księgami, czy żeby zwiększać wydatki budżetu i wydać te pieniądze, a Bernankemu nie zależy na tym, żeby oficjalnie zwiększać posiadany dług amerykański. Nie chcą również tych pieniędzy wydawać, żeby nie nakręcać impulsu inflacji cenowej. Zamiast tego zamrażają te pieniądze na tym „supplementary financing account” (a Bernanke dostaje kolejne obligacje, które potem daje bankom komercyjnym, żeby je czyścić ze śmieciowych papierów).

Dodam, że przed 25 września ta pozycja w ogóle nie istniała w raporcie. W tej chwili wynosi 450 miliardów dolarów. Z kolei „other loans” wynosiły 121 miliardow. Dzisiaj wynoszą 430 miliardów dolarów. Skoro Bernanke ma nagle wyraźnie więcej „loans” na swoim koncie, a Paulson ma nagle specjalne zamrożone konto na dodatkowe 450 miliardów, to z pewnością coś się tu święci. Dodam jeszcze, że od 18 września pozycja „inne aktywa” w Fed wzrosła ze 100 miliardów do 370 miliardów dolarów. Przydałby się solidny audyt i porządne prześwietlenie tego co robi Gang Paulsona i Bernankego (kudos dla Williama Barnetta II za hat tip).

Najwyraźniej księgowym Pinokio znudziło się już zaglądanie do Enronu, czy Citibanku. Teraz przyszedł czas na amerykański bank centralny.

Między innymi takie numery przekonują mnie, że być może czeka nas deflacja kredytu z wcale nie rosnącymi, lecz spadającymi obligacjami. Wtedy chyba jedyną bezpieczną przystanią (poza gotówką) byłoby złoto.

Tags: Bernanke, CPFF, deficyt, dług, dolar, Fed, inflacja, księgowość, obligacje, paulson, PDLF, TAF, TSLF

Follow

Follow